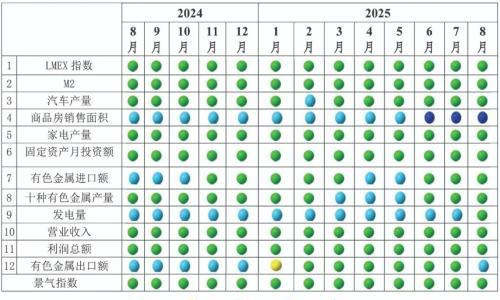

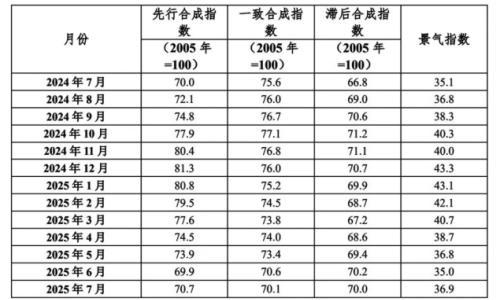

报告要点:

8月中旬发改委发布上半年各省能耗双控完成情况后,能耗双控不达标的省份纷纷有所行动,新疆、广西和云南等省纷纷出台压减电解铝的产量,造成电解铝产量下调至3863万吨。考虑到四季度电力仍较紧张且能耗双控政策执行较为严格,电解铝产量仍存进一步压缩的可能,而需求端相对平稳,供需偏紧将继续支撑偏强的铝价,沪铝存在持续上行的基础。

摘要:

主要结论:四季度,铝价高位偏强运行,核心运行区间为20000-25000元/吨。后续需要继续重点留意供应端收缩变化。

一、宏观上,美联储年底前将给出缩减QE的时间表,这对铝偏负面,但考虑到8月美国非农新增就业意外大幅下降,美联储可能在11月或12月议息会议上才会有所行动,10月底之前宏观整体仍偏宽松。

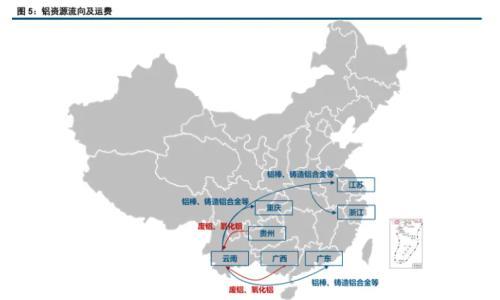

二、供应上,四季度在电力紧张及能耗双控执行严格的背景下,电解铝产量仍存进一步压减空间。6月以来抛储贡献部分增量,预计6-12月抛储49万吨;1-7月净进口铝锭92.3万吨,全年预计净进口113万吨。四季度铝产量956万吨,同比下降2%,全年铝产量3863万吨,同比增长4.1%,进口113万吨,抛储49万吨,全年铝供应量4025万吨。

三、消费上,海外经济增长放缓,进口需求增速随之放缓,但汽车、机电和汽车等成品以及铝材出口将维持在相对高位;国内方面,房地产后周期仍在持续,光伏、汽车等工业材需求保持增长,而轨交、输变电面临一定减量。预计四季度消费增量在1013万吨左右,增速约1%;2021年全年消费4052万吨,增长6%。

四、价格节奏上,供应端收缩的预期较为一致,8月中旬以来铝价站稳2万关口,并且进一步大幅走高,但过快上涨将面临需求端约束及政策面潜在干预风险,尤其抛储加码影响。四季度美联储缩表也是一个很重要的负面因素,但考虑到沪铝更多的还是交易自身供需,在供应端持续收缩的背景下,料铝价将保持偏强势。

操作建议:保持偏多思路,节奏上注意政策风险;内外盘阶段性关注反套机会。对冲配置上,四季度可继续关注多铝空铜的配对组合。

风险因素:流动性快速紧缩;消费远不及预期;政策干预(供应进一步大幅收缩,抛储加大及铝材出口调整等)

一、2021年前三季度铝市场回顾

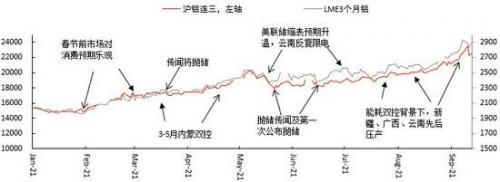

2021年前三个季度,铝价格呈现单边上行的格局,截止9月16日,伦铝和沪铝分别上涨45%和45.9%,主要是受能耗双控政策收紧及电力紧张推动。一季度,铝价震荡回升,1月底中国疫情反复及政策收紧预期,投资者悲观预期一度推动铝价回落,沪铝最低下探到1.48万元,春节前投资者对节后铝消费预期乐观,沪铝快速上涨到1.75万,3月内蒙能耗双控的政策进一步推高价格,沪铝一度走高到1.8万下方,铝价的过快上涨,引发了政策干预忧虑,3月下旬市场传言国储将抛储铝;二季度,内蒙能耗双控的影响继续,并且云南因电力紧张问题在5月初开始限电,压减电解铝产能,沪铝在5月份初进一步大幅上涨到2.04万,随后受美联储缩表预期升温及抛储传闻冲击,沪铝一度出现恐慌性杀跌,最低下探到1.80万,随后震荡回升,6月20日,发改委公布第一批铝抛储信息后,沪铝反倒表现出利空兑现变利多的走势,主要是由于云南在5-6月反复出台了压减电解铝产能的政策;三季度,8月初西南地区限电从云南转到广西,这两个地区2020年电解铝产量占全国的比例分别为7%和6%,8月17日,发改委公布上半年各省能耗双控完成情况,广西、云南、新疆、青海等9个省份降能耗完成情况不达标,很快新疆、广西和云南先后响应国家能耗双控政策,压减了电解铝的产量,投资者对供给端收缩的预期进一步强化,并且一致性也在增强,沪铝出现一波快速升势,最高到2.38万,中秋节前资金获利了结,沪铝有所回落。

图表1:沪铝连三和LME3个月铝单位:元/吨美元/吨

二、2021年四季度铝市场观点和核心逻辑

2021年四季度铝价将保持偏强运行,尽管美联储将在年底后将逐步收紧流动性,但铝供应端仍存进一步收紧预期,而需求稳定,铝供需面偏紧。

主要逻辑为:

宏观上,美联储年底前将给出缩减QE的时间表,这对铝偏负面,但考虑到8月美国非农新增就业意外大幅下降,美联储可能在11月或12月议息会议上才会有所行动,10月底之前宏观整体仍偏宽松。

供应上,8月17日发改委发布上半年各省能耗双控完成情况后,能耗双控不达标的省份纷纷有所行动,新疆、广西和云南等省纷纷出台压减电解铝的产量,造成电解铝产量下调至3863万吨。四季度在电力紧张及能耗双控执行严格的背景下,电解铝产量仍存进一步压减空间。6月以来抛储贡献部分增量,预计6-12月抛储49万吨;1-7月净进口铝锭92.3万吨,全年预计净进口113万吨。四季度铝产量956万吨,同比下降2%,全年铝产量3863万吨,同比增长4.1%,进口113万吨,抛储49万吨,全年铝供应量4025万吨。

消费上,海外经济增长放缓,进口需求增速随之放缓,但汽车、机电和汽车等成品以及铝材出口将维持在相对高位;国内方面,房地产后周期仍在持续,光伏、汽车等工业材需求保持增长,而轨交、输变电面临一定减量。预计四季度消费增量在1013万吨左右,增速约1%;2021年全年消费4052万吨,增长6%,结转库存约50万吨。

节奏上,供应端收缩的预期较为一致,8月中旬以来铝价站稳2万关口,并且进一步大幅走高,但过快上涨将面临需求端约束及政策面潜在干预风险,尤其抛储加码影响。四季度美联储缩表也是一个很重要的负面因素,但考虑到沪铝更多的还是交易自身供需,在供应端持续收缩的背景下,料铝价将保持偏强势。

三、原料端趋紧,铝土矿和氧化铝价格上行

1.铝土矿供应仍略宽松,铝土矿价格整体稳定

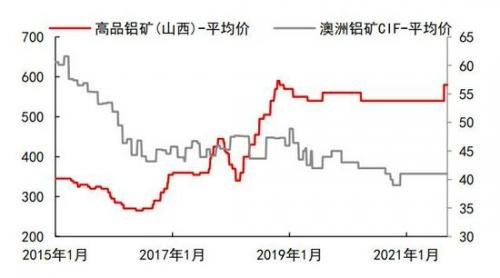

与国内氧化铝的匹配度上看,铝土矿供应增量虽然回落,但总量上仍略微宽松,所以铝土矿价格涨幅明显小于氧化铝,铝土矿冶炼利润明显走高。

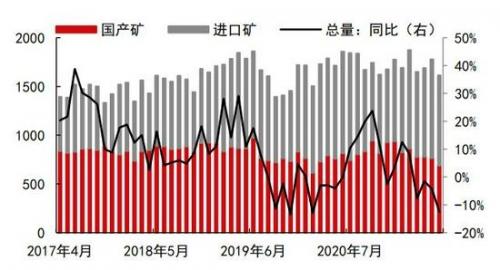

SMM数据显示,1-7月我国铝土矿产量为5632万吨,同比增长8%;1-7月份铝土矿进口数量为6441万吨,同比下降7%;1-7月铝土矿表观供应量为12073万吨,同比下降1%。1-7月中国氧化铝产量4150万吨,同比增长8%,1-7月氧化铝净进口184.5万吨,同比下降17.2%,1-7月氧化铝表观消费4335万吨,同比增长6%。

图表2:铝土矿产量及进口量单位:万吨,%

由于煤炭等原料短缺,7月份开始,氧化铝在产产能便逐步下行,8月底广西对氧化铝产量做出压减限制,9月份氧化铝产量不超过上半年月均产量的50%,9月中旬,进一步压减,9月份起,氧化铝产量不超过上半年月均产量的70%,而广西2020年氧化铝产量占全国的13%,这进一步加剧了氧化铝供应收缩的压力。氧化铝的价格在8月下旬开始出现明显上涨,而同期铝土矿价格基本稳定,铝土矿的冶炼利润也就随之出现快速回升。

图表5:氧化铝价格与铝土矿冶炼利润单位:元/吨

资料来源:SMM中信期货研究部

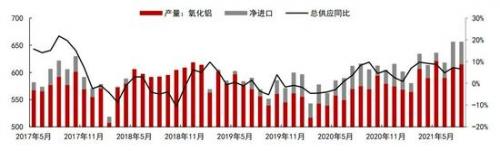

2.氧化铝全球偏宽松,但国内阶段性趋紧

IAI数据显示,1-7月全球冶金级氧化铝产量7746.3万吨,同比增长6.5%;SMM数据显示,1-7月国内冶金级氧化铝产量4150.4万吨,同比增长7.6%。阿拉丁数据显示,7月国内氧化铝总产能为8952万吨,7月氧化铝在产产能7610万吨,环比下降215万吨,开工率回落到85%。

从平衡的角度看,全球冶金级氧化铝维持过剩状态,尤其海外市场,今年氧化铝新增投产超过400万吨,远高于海外电解铝新增投产;国内氧化铝也呈现小幅过剩,主要是由于西南地区电解铝在5-8月份出现反复限电,影响氧化铝需求,但8月下旬后随着部分铝冶炼恢复,并且牙买加140万吨氧化铝产能发生火灾,广西氧化铝大幅压减产量的背景下,国内氧化铝过剩量有望收窄。

图表6:全球氧化铝产量及增速单位:万吨,%

今年海外将近有超过400万吨的氧化铝项目投产,而国内有320万吨氧化铝项目投产,并且其中190万吨还集中在年底,国内电解铝新增投产高于海外,在电解铝极端高利润,几内亚政治局势动荡以及广西对氧化铝产量限制的背景下,氧化铝价格出现上涨,并且国内氧化铝涨幅明显高于海外,氧化铝进口窗口打开。考虑到在能耗双控背景下,部分省份对氧化铝产量也作出持续压减,在年底前国内或需要进一步加大氧化铝进口。

3.废铝和合金进口偏弱

2021年1-7月我国废铝及合金累计进口103.5万吨,同比下降8%5月之后废铝及合金进口量陡降,主要是由于海关检验趋严,并且马来西亚封锁延期也构成部分影响,考虑到马来西亚10月底后废旧金属进口门槛将提高,我们认为国内废铝和合金进口将延续偏弱的局面,这造成进口废铝偏紧俏。但在铝价持续走强的背景下,我们看到铝精废价差处于历史偏高水平,这在一定程度上会造成废铝替代电解铝。

四、海外电解铝增幅有限,国内电解铝产量逐渐收缩

上半年受益于原料端供应偏宽松,且电解铝利润高,国内电解铝产量大幅增长,但5-8月西南地区因电力紧张而限电,8月17日发改委公布上半年各省能耗双控完成情况,降能耗不达标的省份新疆、广西和云南先后出台限产措施,国内电解铝产量存在逐渐收缩压力;而海外受疫情反复和降低碳排放大背景,全年电解铝增幅有限。

1.海外电解铝增幅有限

IAI数据显示,全球1-7月份电解铝产量总计3928.4万吨,同比增长4.6%。其中,海外电解铝供应1648.9万吨,同比增长1.2%,疫情反复及减碳大背景下,海外电解铝增幅有限。根据有色网和安泰科统计数据,今年海外电解铝新投产约为57万吨,爱择资讯预计全年海外电解铝增长约为1%。

2.国内电解铝产量逐渐收缩,但最坏情况可能还未到来

根据SMM数据显示,1-8月国内电解铝产量2597.2万吨,同比增长6.8%,9月份电解铝产量预计将回落到310.9万吨,环比下降3.6%,同比下降0.2%。5月份以来,由于云南和广西反复限电,电解铝在产产能不断下行。7月国内电解铝在产产能为3917万吨,此前已经连续3个月下降,较月份高点下降83万吨。

8月17日,发改委发布上半年各省份能耗双控完成情况,云南、广西、新疆、青海、宁夏等9省降能耗完成情况处于一级预警状态,这9个省份2020年电解铝产量占总产量的40%以上。该文件出台后,相关省份纷纷出台压减电解铝产量的政策。8月下旬,新疆昌吉州305万吨电解铝产能压减产量,预计减少产量约13万吨。8月底,广西响应能耗双控,要求本省企业9月份产量不得超过上半年月均产量的80%,影响产能约47.5万吨,加上8月首周,广西限电影响的产能25万吨,合计影响产能72.5万吨,9月产量将减少约6万吨,9月中旬广西进一步加码能耗双控限产政策,自9月起电解铝产量不超过上半年月均产量的70%。5-8月,因反复限电影响,云南受影响产能达到近百万吨,8月下旬略微恢复;但9月11日,云南为了能耗双控,要求9-12月电解铝月均产量不超过8月份产量,月均影响产量约为9万吨。

由于能耗双控及限电等因素影响,我们发现不仅原有电解铝产能受到影响,连新增电解铝产业也受到较大影响,今年年初时电解铝新增产能计划规模为272.3万吨,但截止8月底,今年能投产的新增产能估计仅为93万吨。其中,内蒙、云南和广西新增产能受影响较大。

基于以上分析,我们把国内电解铝产量不断下调至3863万吨(截止9月17日),在考虑10月之后西南地区进入枯水期,北方秋冬季取暖以及明年初冬季奥运会等因素后,我们认为电解铝产量在四季度仍存在进一步收缩的可能。

3.抛储和进口补充供给

6月22日,国家物资储备调节中心发布2021年投放第一批国家储备铝公告,第一批销售总量为5万吨,始于3月23日的抛储传闻终尘埃落地,第二批抛储9万吨,第三批抛储7万吨,基本上每个月都有抛储,月均7万吨左右,部分缓解供应端收缩带来的供应减少冲击。

由于今年沪铝进口大部分时间处于盈亏平衡线附近,阶段性进口窗口打开,这在一定程度上提振铝进口,1-7月电解铝净进口92.3万吨,比去年同期高58.4万吨,8月份未锻造铝与铝材进口量24.8万吨,同比下降42%,环比下降21%,8月电解铝净进口将下降到10万吨左右,一方面由于高铝价对消费构成部分抑制,铝型材企业开工率走弱,另外一方面是沪伦铝进口盈利空间有限。

五、下半年铝消费放缓,海外略强于国内

上半年受益于经济持续复苏,全球电解铝消费增速高达12%,但进入下半年,由于全球经济增速放缓,并且铝价出现较为明显的上涨,国内铝消费受到部分抑制,全球铝消费增速放缓。

1.海外复苏势头趋缓

美国因新冠疫情而设置的联邦紧急失业救济金已经于9月6日到期,之后美国将有超过700万失业者失去这份补贴,同时,也将有300万人失去州政府提供的300美元失业救济金。而另外一方面,随着美国就业改善和通胀大幅回升,美联储准备在年底前公布缩减QE的时间表,这意味着欧美撒钱驱动的消费复苏正逐渐过去,这对全球铝消费偏负面。我们看到海外进口增速在逐渐回落,国内机电产品出口增速也在放缓。

从海外下游终端来看,美国房地产保持高景气,成屋销售保持在高位,库存处于相对低位,美国20个大中城市房价涨幅不断走高,整体上看,美国房地产仍处于2019年以来的上行周期。欧美汽车今年上半年明显恢复,1-8月欧洲汽车注册量同比增长12%,1-8月美国轻卡销量同比增长19%,但是我们也应看到,在全球范围缺芯片的背景下,欧美汽车销量在7/8月出现明显放缓。根据Auto Forecast Solutions(简称AFS)最新数据称,因全球汽车芯片短缺加剧,截至8月29日,全球汽车累计减产688.7万辆,较上周增加44.5万辆,AFS同时预测今年汽车将减产810.7万辆。当前半导体厂和汽车厂普遍共识,芯片短缺的问题将延续到2022年。这意味着4季度海外汽车市场难有太多改善空间。

2.国内铝消费

国内铝消费上半年表现较为强劲,三季度明显放缓,除高铝价及季节性影响外,极端天气及限电也对消费构成部分干扰,在海外进口需求放缓叠加高铝价抑制消费的背景下,估计4季度国内铝消费会表现得相对偏弱,但房地产竣工延续且光伏新增装机提速,国内铝消费也不至于失速。

2.1国内铝表观消费与铝材产量

8月国内部分地区限电,这不仅影响到电解铝产量而且也影响到铝材产量,进入9月,国内部分地区先后出台压减电解铝产量的政策,并且型材和铝合金企业开工率偏低,4季度国内铝表观消费和铝材产量料均维持在低位。8月国内电解铝表观消费322.5万吨,同比下降6.2%,环比下降7%,1-8月国内电解铝表观消费量2689.5万吨,同比增长8%;8月铝材产量509.7万吨,同比增长4.9%,环比下降2%,1-8月国内铝材产量3955.1万吨,同比增长13.8%。

2.2国内铝加工材开工率

上半年铝材加工企业开工率普遍表现较好,但进入3季度,除铝板带箔企业开工率外,型材、线缆和原生铝合金企业开工率均弱于往年同期。河南7/8月受极端天气及限电影响,该省铝材加工受冲击较大(2020年该省铝材占全国比例为18%),直到8月下旬才逐渐恢复,9月中旬广东、江苏(2020年这两个省铝材产量占全国比例分别为9%和7%)等地区限电升级,这也将对铝材企业开工率构成负面影响。同时,我们也看到原材料价格过快上涨对铝材开工率有负面影响,其中原生铝合金表现得尤为明显,由于金属硅和镁价格过快上涨,铝合金企业处于亏损状态,9月原生铝企业开工率呈现逆季节性回落的状态。

整体来看,9/10月还属于传统消费旺季,9月铝材行业开工率环比小幅回升,低于去年同期水平,但处于过去几年偏中下水平。估计在电力偏紧张及能耗双控背景下,4季度铝材行业开工率回升空间有限。

2.3国内铝下游终端

国内铝下游整体表现尚可,大多数板块今年铝消费贡献增量,如:房地产、家电、汽车和光伏等,轨道交通和国网铝消费出现负增长。

(1)房地产与家电

1-8月,国内商品房销售面积同比增长15.9%,从单月销售图表看,房产销售面积收缩,虽然“三条红线”(剔除预收款后的资产负债率不超过百分内之七十;净容负债率不超过百分之百;现金短债比不小于一)要求下,房地产开发商更倾向于将资金重心用做项目后端,以求交付以降低资产负债率。但是在银行对购房者杠杆加大约束且减慢放款的背景下,房地产不仅新开工继续回落,而且房地产销售也出现明显回落,好在当前竣工暂未受到影响,仍保持较高的增长。

扫一扫关注微信

扫一扫关注微信