铜:

铜:短线有望继续偏强

1、美国CPI连续17个月上涨,10月同比上涨6.2%,创造了1990年以来最快的同比涨幅,而且还在持续加速提升。虽然美联储主席鲍威尔谈通胀是暂时的,但短端通胀数据上升势头仍令市场担忧。不过,短端通胀走高并不意味着长端通胀预期走高,因此不易从通胀端去解释铜价走高。国内方面,10月新增人民币贷款及社融增量相比9月均有大幅减少,M1-M2继续下行,流动性收紧预期未有太大改变,市场也在呼吁或等待政策松动。另外,下周中美领导举行视频会晤,或对金融市场有所鼓舞,关注市场情绪变化。

2、年内最后两个月因前期铜冶炼减产因素所以存在补产量预期,且需求正由旺季转淡季,所以四季度往往会进入累库周期,因此从基本面预期来看,对铜价支撑利多再减弱。不过,无论是国内铜社会库存,还是LME铜库存,持续去化,说明基本面的韧性,国内也随着限电限产放松供求存在着边际的改善,也给做空带来较大不确定性。另外,LME铜0-3月升水维系高位,国内现货恢复升水,亦说明现货紧张程度,挤仓情绪仍难彻底消解。

3、美联储Taper落地后,宏观偏紧的局面有所松动,下周中美高层会晤或更加助推宏观情绪的改善,从这方面来讲铜价有望偏强。另外,虽然基本面预期转弱,但当前在供给受限下,基本面仍存韧性,特别是11月随着限电限产放松,供求边际转好,库存去化成了较好佐证。因此结合当下宏观与基本面,铜价短线有望继续止跌企稳,反弹高度需要观察。

镍:

镍:反弹或延续

1、本周镍震荡走高。限电限产缓解,利润驱动下不锈钢复产迹象明显,对镍需求起到提振作用。不过,投资者也有所顾虑,因为不锈钢9~10月大幅限产下,库存并未快速去化,这意味着不锈钢此前两月也出现供求两弱迹象,如果不锈钢出现快速复产,供应增加下下游需求能否有效承接是一个考验,因此不锈钢价格一度出现偏弱迹象,并带动镍价下行。

2、从镍(及镍铁)供应角度来看,国内镍矿仍处高位,镍铁冶炼处在盈亏平衡附近,这意味着9~10月镍铁减产后复产意愿并不强。另外,进口窗口关闭,电解镍进口供给预期下滑。综合来看,未来两个月供给预期并不乐观。我们从镍社会库存来看,正结束累库重新进入去库阶段,这是下游不锈钢复产下拉动镍需求的佐证,也是供给依然不乐观的表现。

3、11月镍供求边际改善正走向确定性,伴随着海内外库存的下降,现货或重回高升水,也有利于多头发挥。从镍与不锈钢联动来看,镍主动下行意愿不强,不锈钢走弱下镍跟随性下跌,但不锈钢企稳下,镍拉涨意愿则偏强。下周中美领导视频会晤,宏观情绪或走向稳定,加之能源价格不再成为影响市场情绪的主要因素,短期或被市场解读为利多,镍或从中受益,短期可维系逢低买入的交易策略。

铝:

铝:库存去化,铝价回弹本周前几日沪铝高位震荡,受益于地产融资数据改善,周五股市及黑色系领涨带动铝价大幅向上反弹,12日收至19350元/吨,周度涨幅3.59%。

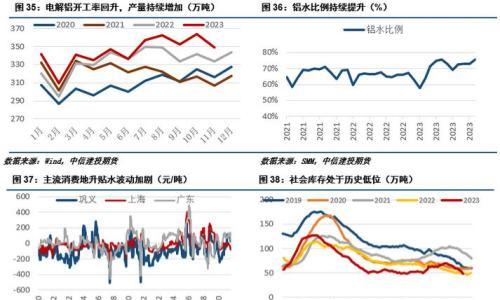

1.供给方面,本周氧化铝内外价格均出现大幅跳水,回吐三季度小部分涨幅,成本压力稍解,铝企利润部分修复。入冬各地能耗问题加重,将成为限制铝厂增产的动力,11日重庆经信委发布《关于报送今冬明春控制高耗能行业企业名单的紧急通知》要求当地电解铝企减产10%,云南枯水期导致水电供应压力增大,北方因冬季采暖需求同样面连煤电需求大幅提升,综合来看几无新增复产计划,限产压力将会持续。

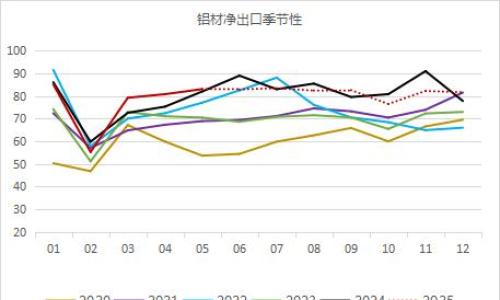

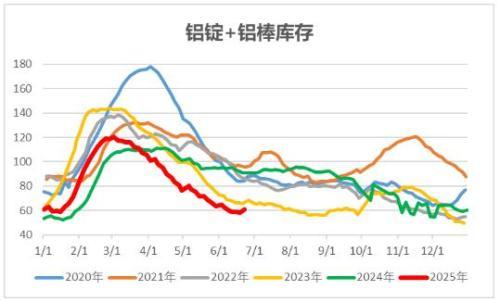

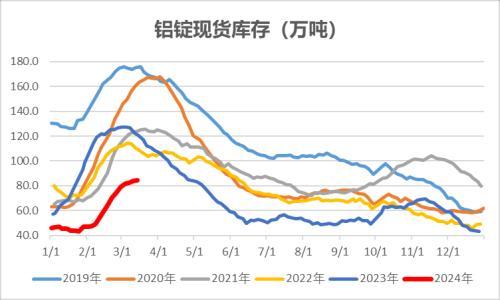

2.需求方面,前期由于部分企业对铝价仍存回落预期,下游成交未见显著提升,本周随着活跃度逐渐走高,现货市场需求较此前明显回升。开工率方面,因十一节后加工企业集中地区如江浙沪和河南限电解除,下游开工率出现稳步回升,本周下游加工行业平均开工率升至65.8%,表现突出集中在铝板带箔以及铝型材行业开工率有望于11月末回升至80%附近。加工费方面,铝棒加工费自9月后强势上行并创三年新高后本周出现回落,需求弱势复苏下,加工企业当前意向为降低铸棒铝水比转为铝锭,以致铝棒库存去库速度超过铝锭。3.库存方面,本周电解铝社库拐点如期呈现,本周去库0.6万吨至100.7万吨,其中南海、上海及巩义地区贡献主要降幅,无锡地区延续累库状态,当前整体去库幅度不大。铝棒库存较上周减少2.75万吨至12.1万吨,去库幅度较大。

4.从近期来看,房地产融资政策松动提振市场情绪,铝型材终端需求出现超预期展望。入冬各地能耗压力成为市场关注焦点,北方暴雪气候同时将对运输形成阻碍,未来一段时间铝基本面维持供给边际下滑,需求边际稳步回升的格局,电解铝社库在延续7周累库后,于周一呈现去库态势或将持续至年末,给予铝价下方一定支撑。当前社库去化幅度不足,对铝价驱动有限,投资者短期可轻仓试多,不宜过分看高。

锌:

锌:供应炒作结束回归供需两弱

1.供应:11月,国内限电主要对西北及北方地区炼厂有影响,广西及湖南以及河南地区炼厂限电的影响陆续结束,故整体产量环比大增;另内蒙地区停产炼厂计划11月逐步复产则带来额外的增量;SMM预计11月国内产量环比增加2.33万吨至52.26万吨。

2.需求:据SMM调研数据,本周氧化锌开工率为59.23%,较上周上升4.18%。华中及华东部分地区的轮胎级氧化锌订单增速明显,处于持续恢复中,提振企业开工率。但占比较小的陶瓷氧化锌订单逆势下跌,消费较为低迷,部分企业继续减产。截止11-11当周,全钢胎开工率64%,周环比提升3%。半钢胎开工率60%,周环比提升3.52%。因9/10两月轮胎企业存在停减产情况,厂库库存有所去化,叠加橡胶价格前期上涨,经销商亦存在补库行为,所以轮胎开工近几周有所改善。但是今年1-10月的乘用车零售累计达到1622.7万辆,同比增长8.7%,较1-9月增速下降3个百分点。下游需求仍较差,轮胎企业开工环比改善空间并不大,氧化锌开工仍将处低位徘徊。

3.库存:SMM社会库存环比上周减少2.05万吨至11.39万吨,上海库存减少0.41万吨至4.63万吨、广东库存增加0.09万吨至1.61万吨、天津库存减少0.02万吨至5.15万吨。上期所库存环比减少2046吨至7.06万吨,同比增加16%;LME库存环比上周减少9475万吨至18.33万吨,同比减少17%。

4.观点:国内与海外限电情况均有所缓解,但国内大规模工业用电涨价,冶炼厂在需求弱势和冶炼利润低的情况下提高开工的可能性并不高。在供需两弱的状态下,锌价走出单边结构的可能性并不高,或仍维持震荡格局。

锡:

锡:供应炒作再起价格连续攀升

1.供应:①根据mysteel报道,缅甸勐波城区11/9-12日封锁3天进行全城核酸检测。受此影响,孟连口岸货物进出暂缓,国内通过此口岸进口锡矿量月均约3000金属吨左右。周末云南省印发《有序恢复边境陆路口岸(通道)通关货运业务的实施方案》的通知,孟连口岸也在其中,恢复通关可待。②印尼10月出口7799吨,同比增加72.4%,累计同比增加10.8%。印尼10月出口精锡7799吨,同比增加72.4%,环比增加29.1%。1-10月累计出口6.04万吨,同比增长10.8%。9-10月印尼累计对国内出口1578吨,从市场情况了解到约有700吨左右货源由贸易商采购,其余均由下游直接进口。③印尼天马公司三季度生产精锡6700吨,前三季度累计产量1.91万吨,同比减少49%。印尼全国1-9月出口5.26万吨,天马占比36.3%,而10月印尼单月出口量同环比大幅走高,表明当地私人冶炼厂出口许可已更新,11/12月出口量有较高期待。

2.需求:周五贸易商报价对12月,云锡升水8400元/吨、云字升水7000-8000元/吨、小牌6000-7500元/吨。相较于本周前四日,升水普遍降低,但市场总体成交来看已连续两周明显走弱。

3.库存:上期所库存增加1502吨至2758吨,LME库存增加175吨至845吨。

4.观点:上周江西一家冶炼厂因环保停产,影响月供1000-1500吨左右,因供应端多事,上周价格上涨4.7%。但从现货市场成交来看,整体成交走弱,或因大部分下游由盘面接货。而冶炼厂因交仓与现货卖价利润相同,上期所仓单增幅较高,本周2011合约交仓结束,关注仓单出库情况。

扫一扫关注微信

扫一扫关注微信