华泰期货:碳中和概念再临,锌铝走势分化

报告摘要:

锌:

现货方面,LME锌现货贴水13.25美元/吨,前一交易日贴水12.75美元/吨。根据SMM讯,上海0#锌主流成交于21510~21570元/吨,双燕成交于21550~21620元/吨,进口锌21480~21550元/吨;0#锌普通对2105合约报贴水20~30元/吨报价,双燕对2105合约报升水20元/吨,进口锌对2105合约贴水50元/吨;1#锌主流成交于21440~21500元/吨。锌价继续围绕在21500附近盘整,进入4月,贸易市场交投有所活跃,下游拿货较好,持货商普通锌锭报价贴水收窄至对2105合约贴水20~30元/吨,对网均价基本以平水到贴水5元/吨交易;进入第二时段,锌锭现货升水保持对2105合约贴水20~30元/吨,交投有所转弱。今日锌价窄幅震荡,贸易市场贴水拿货意愿开始转好,交投环比向暖,下游昨日按需采购,整体拿货较好。

库存方面,4月1日,LME锌库存下跌0.035万吨至27.05万吨。根据SMM讯,3月29日,国内锌锭库存为24.23万吨,较上周减少1.42万吨。

观点:昨日锌价仍以偏弱震荡为主,基本面上整体变化不大,供应端来看,锌精矿持续紧张,内蒙地区要求当地铅锌矿企以及冶炼企业当年能耗不能超过去年同期,预计导致Q2减产1.6-3.2万吨,TC的不断下行也挤压了炼厂利润,导致部分炼厂出现减产的情况大概率仍将延续,消费端来看,下游企业积极复工复产,国内最新的库存数据显示锌锭已经开始去库,对价格形成较强支撑,但有一点需要注意的是,继春节前海外大幅交仓后,1-2月份海外锌锭进口量也一直在增加,而且这一趋势大概率会延续,从而持续对国内市场价格形成冲击,最后造成的结果可能是去库不及预期,并限制旺季价格上涨的上限。

策略:单边:谨慎看涨。套利:买近抛远,内外反套。

风险点:1、流动性收紧快于预期。2、累库超预期。锌:

现货方面,LME锌现货贴水13.25美元/吨,前一交易日贴水12.75美元/吨。根据SMM讯,上海0#锌主流成交于21510~21570元/吨,双燕成交于21550~21620元/吨,进口锌21480~21550元/吨;0#锌普通对2105合约报贴水20~30元/吨报价,双燕对2105合约报升水20元/吨,进口锌对2105合约贴水50元/吨;1#锌主流成交于21440~21500元/吨。锌价继续围绕在21500附近盘整,进入4月,贸易市场交投有所活跃,下游拿货较好,持货商普通锌锭报价贴水收窄至对2105合约贴水20~30元/吨,对网均价基本以平水到贴水5元/吨交易;进入第二时段,锌锭现货升水保持对2105合约贴水20~30元/吨,交投有所转弱。今日锌价窄幅震荡,贸易市场贴水拿货意愿开始转好,交投环比向暖,下游昨日按需采购,整体拿货较好。

库存方面,4月1日,LME锌库存下跌0.035万吨至27.05万吨。根据SMM讯,3月29日,国内锌锭库存为24.23万吨,较上周减少1.42万吨。

观点:昨日锌价仍以偏弱震荡为主,基本面上整体变化不大,供应端来看,锌精矿持续紧张,内蒙地区要求当地铅锌矿企以及冶炼企业当年能耗不能超过去年同期,预计导致Q2减产1.6-3.2万吨,TC的不断下行也挤压了炼厂利润,导致部分炼厂出现减产的情况大概率仍将延续,消费端来看,下游企业积极复工复产,国内最新的库存数据显示锌锭已经开始去库,对价格形成较强支撑,但有一点需要注意的是,继春节前海外大幅交仓后,1-2月份海外锌锭进口量也一直在增加,而且这一趋势大概率会延续,从而持续对国内市场价格形成冲击,最后造成的结果可能是去库不及预期,并限制旺季价格上涨的上限。

策略:单边:谨慎看涨。套利:买近抛远,内外反套。

风险点:1、流动性收紧快于预期。2、累库超预期。

铝:

现货方面,LME铝现货贴水24.50美元/吨,前一交易日贴水25.25美元/吨。根据SMM寻,早盘沪铝主力短暂下跌后迅速回升,近月基差继续维持负数水平。现货市场方面,昨日早盘成交集中当月贴10附近,当月与隔月票货源价差在10元/吨左右,华东现货成交集中17260-17270元/吨,现货成交集中当月小幅贴水10元/吨。午间沪铝继续拉升,涨势强劲,市场交投氛围显活跃。

中原(巩义)市场氛围有所回升,早盘报价对华东贴水90元/吨,成交一般。

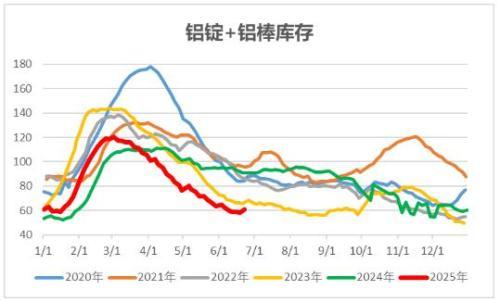

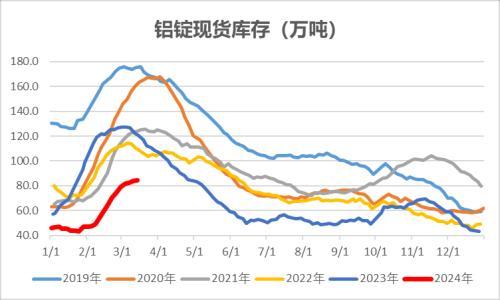

库存方面,4月1日,LME铝锭库存下跌0.77万吨至188.94万吨。4月1日,中国国内社会铝锭库存为124.2吨,较3月29日上涨1.1万吨。

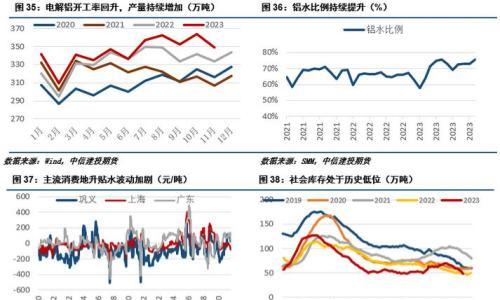

观点:昨日SMM公布铝锭最新社会库存不减反增,从侧面印证了我们之前所说的,随着国储抛储以及进口大幅增加,可能大大降低铝锭旺季去库的速度以及幅度,但受益于“国家发展改革委、工业和信息化部就2021年钢铁去产能“回头看”、粗钢产量压减等工作进行研究部署。”铝作为有色中供应端受到碳中和概念影响最大的品种,事件性的冲击仍会在短期加大价格的波动,短期铝价可能经常会出现脉冲式上涨后逐渐回落的走势。整体依然以宽幅震荡为主。

策略:单边:谨慎看涨。套利:买近抛远,内外反套。

风险点:1、流动性收紧快于预期。2、累库超预期。

铝:

现货方面,LME铝现货贴水24.50美元/吨,前一交易日贴水25.25美元/吨。根据SMM寻,早盘沪铝主力短暂下跌后迅速回升,近月基差继续维持负数水平。现货市场方面,昨日早盘成交集中当月贴10附近,当月与隔月票货源价差在10元/吨左右,华东现货成交集中17260-17270元/吨,现货成交集中当月小幅贴水10元/吨。午间沪铝继续拉升,涨势强劲,市场交投氛围显活跃。

中原(巩义)市场氛围有所回升,早盘报价对华东贴水90元/吨,成交一般。

库存方面,4月1日,LME铝锭库存下跌0.77万吨至188.94万吨。4月1日,中国国内社会铝锭库存为124.2吨,较3月29日上涨1.1万吨。

观点:昨日SMM公布铝锭最新社会库存不减反增,从侧面印证了我们之前所说的,随着国储抛储以及进口大幅增加,可能大大降低铝锭旺季去库的速度以及幅度,但受益于“国家发展改革委、工业和信息化部就2021年钢铁去产能“回头看”、粗钢产量压减等工作进行研究部署。”铝作为有色中供应端受到碳中和概念影响最大的品种,事件性的冲击仍会在短期加大价格的波动,短期铝价可能经常会出现脉冲式上涨后逐渐回落的走势。整体依然以宽幅震荡为主。

策略:单边:谨慎看涨。套利:买近抛远,内外反套。

风险点:1、流动性收紧快于预期。2、累库超预期。(华泰期货)

弘业期货:金属早评0402

有色:

美国3月Markit制造业PMI终值59.1,前值59,预期59.2。美国上周初请失业金人数为71.9万人,前值为68.4万人,预期为68万人。欧元区3月制造业PMI终值62.5,预期62.4,初值62.4。欧洲3月制造业数据十分强劲,市场对欧洲经济信心较强,隔夜欧元大涨,人民币美元下跌,有色金属夜盘反弹,今日外盘复活节假期休市。

昨日美元大幅波动带动铜价大幅波动,隔夜伦铜探底回升翻红收小阳,收于8805美元。沪铜日盘大跌后,夜盘高开高走收中阳,收于5日均线附近65670.沪铜成交持仓均下降,市场情绪呈观望态势,短期可能继续在65000附近震荡。沪铜上方压力70000,下方支撑65000。今日国际铜较沪铜升水下降至40点,外盘市场情绪不佳。

隔夜伦铝高开高走大涨收中阳,收于2230美元。沪铝日盘大涨,夜盘继续上涨收小阳,收于20日均线上方17485。沪铝成交下降持仓稳定,抛储消息导致投资者多数呈现观望态度。后市重点关注抛储传闻具体信息,短期延续震荡。上方压力18000,下方支撑17000。

隔夜伦锌继续回落收阴线。沪锌晚间弱势窄幅震荡收小阴线。美元指数持续上行对锌价形成压制。国内矿山5月份才能完全复工,锌精矿继续偏紧,且内蒙能耗双控下,北方冶炼厂都有不同程度的检修,中期供应短缺对价格仍有较强支撑。短期国内现货维持贴水态势,库存仍在高位,沪锌或有回调,但幅度不会太深。

隔夜伦铅平开后弱势小跌。沪铅平开后窄幅震荡收十字星。目前原生铅贴水扩大,市场成交不佳。再生铅贴水扩大,但实际成交量并无改善。但4月份,原生铅企业减产规模加大,再生铅维持利润低迷状态,预计铅供应后期压力进一步减少。下游铅继续消费淡季。预期需求没有进一步萎靡之前,受供应端压力减缓利好下,中期铅价继续偏强。短期大幅上涨后注意后小幅回调风险。(弘业期货)

(伦敦金属)LME期铜略微下跌,因为担心中国需求放慢

伦敦4月1日消息:周四,伦敦金属交易所(LME)的铜期货下跌,创下近一个月来低点,主要因为担心中国铜需求可能放慢,给铜价带来压力。

截至格林尼治时间15:55,LME基准的三个月期铜下跌0.1%,报8,776美元/吨。盘中最低至8695美元,这也是3月5日以来的最低点。

2月25日时,LME期铜曾触及9,617美元的10年高点,距离2011年2月份的历史高点10,190美元仅仅低了5.6%,因为中国需求强劲,绿色经济转型以及电气化将提振铜的需求额外增长,而供应面存在中断风险。但是自那之后,铜价震荡回调,因为全球库存提高,而中国需求有放慢迹象。

3月份期铜下跌3.3%,这也是2020年3月份以来的首次月度下跌。

分析师称,中国需求令人担心,导致铜价继续回调。人们担心中国试图控制债务杠杆,减少刺激支出,从而导致经济增长放慢。

独立顾问罗宾·巴尔称,人们担心中国去杠杆化。中国经济增长似乎正在放缓。

周四的数据显示,中国3月份小型私企的工厂活动增长创下近一年来最慢速度。周三的另一项调查显示,大型国有制造商的工厂活动更为强劲。

与此同时,LME注册仓库的铜库存正在上升,而需求似乎已经下降。

消息面上,智利国有铜业巨头Codelco的拉多米罗托米奇矿的工人接受了新合同报价,和管理方达成协议,从而消除了潜在罢工担忧。

在上海,洋山铜溢价为每吨58.5美元,徘徊在去年12月23日以来的最低点,这表明中国进口铜的需求减弱。

周四,LME铝价上涨0.9%,报每吨2,231美元。由于铝供应令人担忧,美国现货铝的溢价达到每吨416.3美元,这也是2019年6月以来的最高水平;欧洲铝溢价价达到每吨153.87美元,创下2018年5月以来的最高水平。

其他金属的收盘情况包括:LME锌下跌1.3%,报每吨2,782美元,铅价下跌0.9%,报每吨1,957.50美元,镍上涨0.8%,报每吨16,200美元,锡价下跌0.8%,报每吨25,175美元。(博易)

扫一扫关注微信

扫一扫关注微信