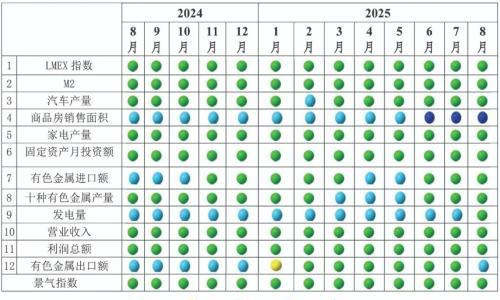

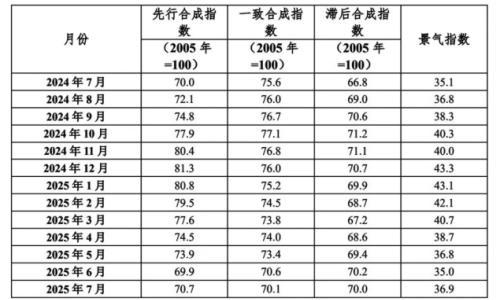

铜铝市场行情分析及展望

敦和资管有色板块负责人——蓝俊杰

铜市场行情分析及展望

一、价格观点

美国消费最好时间过去,加息并不是铜价格涨跌的原因,但联储灵活的平均通胀目标制可能让子弹多飞了一段,以往加息往往是经济好,所以商品还有一轮一阶导的缺口行情,但这次可能不一定存在,目前关注欧洲的经济修复能否带来上涨的末日轮,倾向于上半年见顶。

二、宏观方面

当前市场因为俄罗斯乌克兰冲突存在不确定性。加息方面,目前大概率依旧是25bp,但是因为联储施行平均通胀目标,所以加息存在滞后性。通胀预计随着加息落地而逐渐缓解。从经济驱动看,美国补库高峰已过,欧洲接力成为海外这一阶段主要的消费引擎。欧洲可能成为最近一轮商品价格增长的重要动力,因为经济周期性修复和疫情恢复。汽车方面,全球销量依旧不乐观,缺芯依旧严重。

三、铜现货及平衡

供应方面,矿端依旧在小幅增长周期,今年预计3.5-4%的增长。冶炼集中下半年投产。伴随物流拥挤的解决,全年铜锭预计偏紧,下半年边际宽松。废铜目前货源依旧偏紧。消费方面,铜杆国网订单有所好转,投资额上升,但是实际完成额有待观察。民用线中低压依旧一般。下游原料库存水平依旧偏低。平衡结果上,22全年紧平衡,23年可能出现过剩。矿端22年可能有小幅过剩。

铝市场行情分析及展望

一、供给方面

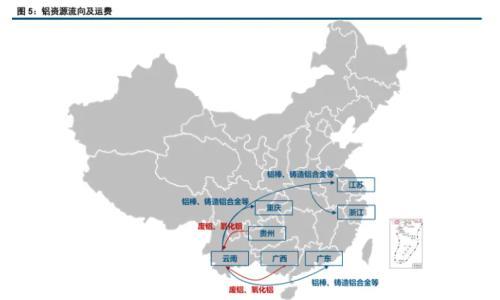

国内经济形势主要以稳增长为主,铝的供应今年有释放空间,海外方面在能源危机发酵下,铝企利润暴跌,当地铝厂陆续减产,供应端短缺预期强烈,而海内外比价的下降导致国内进口意愿降低,加上国内铝厂利润高企,部分铝厂有复产计划,云南和广西地区加快复产,预计到年底,当月同比能回到+8.4%左右,全年铝锭的增量预计在150万吨以上,目前的比价已经给足了国内弱消费、海外大缺口以及复产的预期,该比价下进口预计维持前几年低进口量的状态,而在海外需求高启的情况下,进口利润萎缩,预计进口量仍有下滑空间。

二、消费方面

海外主要要关注汽车的回补力度,新能源大概率仍然好,但贡献有限,需要传统的支撑,国内方面,目前华南的消费表现一般,下游型材的加工利润低迷,订单一般,预计是全国大的拖累。

三、价格展望

相对估值而言,海外利润一般,国内冶炼高利润,总体来看,全球平衡预计仍然缺口,除非国内消费过差,价格建议逢低买入。

铜铝产业代表分享

铜产业代表分享:江铜南方公司铜产品事业部总裁——丁虹

针对地产消费现状,近期对十余家电线电缆头部企业(用铜量千吨以上,以精铜杆为主)进行集中调研走访。

开工情况:样本企业开工率不高。样本企业在初十以后陆续开工,整体开工率偏低。主因下游工地开工较晚,经济大环境和疫情因素影响下,订单较差。目前样本企业大多数在消耗年前库存。另外了解到目前部分华南铜杆厂也进入停产状态。

资金情况:样本企业资金回款较好,受部分地产企业暴雷影响有限。一方面,大多数企业以自有资金运营,贷款少。另一方面电缆企业客户选择有所优化。整体看,目前头部企业受部分房地产企业爆雷的影响较小,且风险可控。

订单情况:样本企业的下游订单主要包括电网、地产,以及经销商和门市订单。电网订单方面,去年相关订单盈利水平不佳,部分企业拟下调电网订单比例。2022年在拉动经济的背景下,国家基建投资加大,电线电缆企业的工程订单可能增长。地产订单方面,企业仍保持谨慎,以国企地产订单为主。经销商和门市订单方面,普通零单盈利不高,但新能源和数据中心类订单利润好,未来增长预期较高。

铝产业代表分享:浙江景诚实业有限公司金属部负责人——张明

去年铝从14000的最高涨到24000,我们的下游客户想知道为什么有这么大的波动,因为历史上铝价都处于窄幅波动范围内,今天我们一起探究产业背后发生了什么。对于大多数有色金属,大家都觉得是供应决定了走势,但就目前的阶段,在高利润的产业格局下,价格主要的驱动将主要来源于需求。

今天主要分三点和大家分享,一是铝的新消费故事,首先新能源汽车以娱乐性,环保节能,智能驾驶等超级性能以不可逆的方式取代传统油车,而且以井喷的非线性的方式在全球市场上加速取代传统汽车,新能源车由于是电驱动,新能源车用铝量是传统汽车的3倍,边际增量是近两年去库消费强劲的主要推手之一,因为铝本身处于低库存阶段,如果有新的消费驱动出现,将会加剧库存的紧张;另一个是光伏,我们说利用太阳能是人类的能源梦想,现在理想正在照进现实,新能源车和光伏同时发力,在未来两到三年都会成为一个消费的亮点,还有特高压等领域,都会成为拉动经济增长的支点,同时需求结构的变动不是简单的价量的关系。移动后的需求曲线提示,同一价位上需求量已经大幅增加,同理在市场上即使铝价处于高位,还是有一些新兴产业能够接受,所以说价格高需求未必就少。

二是铝的消费结构解析,现在来看下游铝的需求,即地产、汽车、电网、出口、包装、机械设备、耐用品,个人认为今年地产的需求仍旧相对较弱,而汽车需求中芯片卡脖子问题应该会得到解决,汽车需求由此走强,另外是电网的需求,国内一度出现电荒的情况,我们从下游企业了解到今年的电网需求特别强劲,所以我认为电网需求大概率走强,出口需求方面,去年由于能源紧张,大大拉动了出口的需求,国外买我们的铝制品,本质是买我们的电和能源,那么在国外电荒的情况下,出口的需求大概率也是走强的,而传统的包装、机械设备等需求我们认为不会太差,大概率持平,综合来说,铝终端消费仍旧较好。

三是不确定性中寻找确定性,也就是我们怎样应对这种变化,今年不确定性:地缘政治与冲突,贸易纷争等,而现在库存虽然较高,但大概率后续会迎来去库,并且上游的利润大概率会维持。基于这些确定性,我个人认为今年的基差波动特别是升贴水的波动应该会好于去年,单边趋势上会没有去年那么明显,回到我们的起点,2022年更多的机会将来源于产业周期的发展演绎,来源于低库存下的基差结构,来源于供需矛盾下的结构性套利,这样的机会将属于深耕产业的机构投资者与擅用金融工具的新型贸易公司。

扫一扫关注微信

扫一扫关注微信