全球“周期股”彻底疯狂了。

近期,国际投行继续提升各品种目标价,高盛将LME伦铜12个月目标价从10500美元/吨提升到11000美元/吨,布伦特原油价格则提升到80美元/桶,而且仍存上行风险。

外界高度关注“大宗商品之母”油价的动态,尤其是美国顶级燃油管道运营商Colonial Pipeline Co。上周五遭遇网络攻击后被迫关闭整个运输网络,该公司恢复主要管道的时间表暂时还不清楚,而该管道为美国东海岸供应近一半所需的燃料。同时,疫苗接种工作的加速推进继续改善燃料需求前景。

第一财经年初就报道,超级大宗商品周期已经到来,且每次周期到来将至少持续大半年。各大机构普遍认为,目前周期商品狂热行情至少仍将在二三季度持续。

尽管此前疫情有局部重燃之势,但以移动率(mobility)衡量的经济活动水平已经恢复了上升轨迹,这也得益于欧洲疫苗接种计划有所加速。交通运输、制造业和建筑业也出现了季节性的上升,从现在开始到6月都将处于加速状态。

重要的是,大宗商品市场是由需求水平驱动的——当需求量超过供给量时,就会产生一种无法预先定价的稀缺性溢价。高盛表示,决不能低估即将到来的需求量变化的幅度(夏季出行高峰),而且大宗商品供应在短期内几乎是没有弹性的,因为你不可能在几个月内挖另一种矿或种另一种作物。

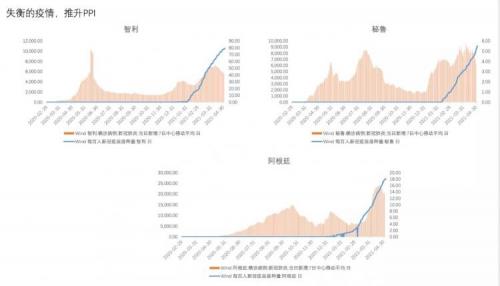

目前,大宗商品主要生产国仍深受疫情困扰,短期供给瓶颈难以修复。例如,智利、秘鲁、阿根廷都是如此。在全球铜矿产量中,智利的产量占到四分之一。

此外,投资不足也将导致新一轮大宗商品周期火速升温。施罗德金属基金经理James Luke对记者表示,在2013年至2020年期间,主要综合石油及天然气企业的资本投资下跌了52%。在2012至2020年期间,铜行业的资本支出也下跌了44%。价格上升是唯一可刺激这些行业增加投资的途径。如果需求量达到预期的一半,供应便将不足够,从而推动价格向上和刺激投资。

值得一提的是,上周五公布的美国非农就业数据大幅不及预期,但商品价格却不跌反涨,再通胀交易下的“周期风”继续刮,美元的下挫也继续推升美元计价的大宗商品。

“大宗商品之母”原油仍将上行

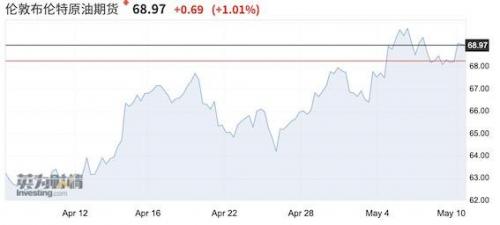

具体来看,就近期备受关注的油价而言,随着出行高峰的临近,价格突破在即,“大宗商品之母”的爆发也可能刺激全板块。

高盛预计石油需求将出现有史以来最大的增长,大宗商品市场已经直接跳过了印度疫情暴发的冲击,未来6个月,布伦特油价料将达到80美元/桶。

回顾过去6个月,全球石油需求水平一直持平,约为9500万桶/天,但封锁与经济活动、出行率之间的联系正在减弱,原因是更有针对性的政策和疫苗接种的持续增加(天气变暖可能也有帮助)。在疫苗接种更快的国家(美国、以色列、英国)出行率更高,例如,美国汽油需求已接近2019年的水平,飞机需求自3月以来增长了20%。因此,高盛预计到6月,全球石油需求将大幅增加,从目前的9450万桶/天增加到2021年三季度的9900万桶/天。随着欧洲疫苗接种步伐加快,被抑制的旅行需求将进一步释放。特别是,5月国际旅行限制的放松将导致全球飞机需求恢复150万架/天(尽管仍比新冠疫情前的同期水平低30%)。

值得一提的是,Colonial Pipeline Co。上周五遭遇网络攻击后被迫关闭整个运输网络,这在短期内进一步点燃了油价上行预期。该管道为美国东海岸供应近一半所需的燃料。

“WTI原油继续交投于其持续两周的上升趋势线上方,油价正在考验上升趋势线65美元/桶这一支撑位,如果守住,油价可能上攻65.93美元/桶。如果站上上周高点66.7美元/桶,后市或剑指3月14日高点68美元/桶。”嘉盛集团资深分析师Fiona Cincotta对记者表示。

经济复苏和绿色需求刺激铜价

另一备受关注的品种是铜。5月10日,铜价再创历史新高,截至北京时间20:14,伦铜报10613美元/吨,突破了2011年时的高位。

从去年就开始大力唱多铜的高盛再次调升伦铜目标价至11000美元/吨,并认为碳中和下的绿色需求将是铜价的新动能。

一旦行情启动,一般都会维持一年多,当前大宗商品行情已持续了半年多。例如,2008年危机后,第一轮量化宽松于2009年开启,在弱美元、经济复苏、流动性宽松等条件齐备下,那波大宗商品都涨了100%~200%。2010年时,众多对冲基金开始加仓智利矿业化工(SQM)、淡水河谷等资源股。直到2011年3月前后,油价先见顶盘整,白银和铜则分别在同年4月底和6月左右见顶,后面意外爆发了欧债危机,导致通胀逻辑终止。

中信期货方面表示,与上一轮基建拉动不同,2021~2022年铜消费增量主要来自于消费领域的拉动,即家电和汽车的需求回暖。

碳中和背景下,一辆电动汽车使用的铜大约是传统汽车的4~5倍,而混合动力汽车使用的铜大约是传统汽车的2倍。因此,仅仅通过向市场推出电动汽车和混合动力车,铜的需求就已经增加了。如果未来几年甚至几十年电动车销量继续增长,对铜的需求可能会呈指数级增长。

目前,大宗商品的性价比也已超过美股。渣打全球首席策略师罗伯逊对记者表示,“由于美股估值已持续攀高,收益动能出现潜在损失的缓冲空间已较单薄。未来一段时间,或许也将体现即将到来的加税风险,相对而言,大宗商品对此能够免疫。我们仍认为,大宗商品将逆转近10年来表现不敌标普500的局面。”

扫一扫关注微信

扫一扫关注微信