8月氧化铝期货震荡偏弱,截至29日主力收至3036元/吨,月度跌幅5.8%。沪铝震荡偏强,月内主力收至20740元/吨,月度涨幅1.1%。铝合金震荡偏强,月内主力收至20350元/吨,月度涨幅6%。

1.供给:据SMM,预计8月国内冶金级氧化铝运行产能增至9109万吨,产量770万吨,环比增长0.7%,同比增长6.6%;几矿报价提升,广西部分企业再度出现常规检修情况。山东、山西开工持稳;8月国内电解铝运行产能小幅提升至4390万吨,产量373万吨,环比增长0.2%,同比增长1.1%,铝水比小幅回落至73.7%。供给延续高位,广西技改项目投产,云南第二批置换项目投产,其他暂无变动计划。

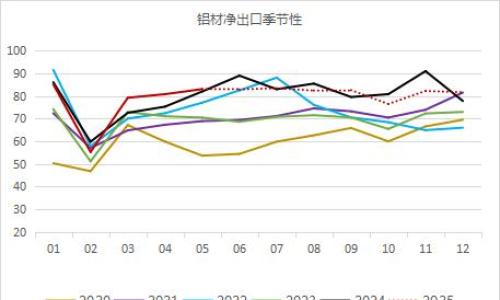

2.需求:金九旺季将至,加工端开始稳步回暖。8月铝下游加工企业平均开工率59.7%,环比7月上调1.04%。其中铝板带开工率上调2.3%至65.6%,铝箔开工率上调0.24%至69.7%,铝型材开工率上调0.63%至50.63%,铝线缆开工率上调1.19%至62.95%。再生铝合金开工率下调0.21%至53.15%。铝棒加工费河南持稳,新疆包头广东下调70-120元/吨,无锡上调10元/吨;铝杆加工费广东内蒙下调50元/吨,山东河南上调50-100元/吨。

3.库存:交易所库存方面,8月氧化铝累库8.22万吨至8.82万吨;沪铝累库8815吨至12.46万吨;LME累库2.08万吨至48.12万吨。社会库存方面,氧化铝月度累库1.5万吨至6.3万吨;铝锭月度累库7.6万吨至62万吨;铝棒月度去库1.3万吨至13.4万吨。

4.观点:9月氧化铝复产节奏增加,仓单开始逐步积累,继续加码过剩预期。由于几内亚雨季叠加国内阅兵期下,矿石端扰动因素较强,氧化铝以逢高沽空为主但建议谨慎追跌。金九旺季前夕下游多板块备货启动速度较快,电解铝旺季周期内需求存在超预期可能,铝产业利润继续由上游向下游转移。在9月美联储降息和国内旺季双驱动下,电解铝存在较强上行助力。铝合金旺季错配下,远月存在价差继续修复空间,可跟踪AL2510-AO2510价差走扩以及AL2511-AD2511价差收敛机会。重点关注美降息节奏以及强需求的证实或证伪。

联系人:王珩

从业号:F3080733

投资号:Z0020705

免责声明:

本报告的信息均来源于公开资料,我公司对这些信息的准确性、可靠性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,并不构成任何具体产品、业务的推介以及相关品种的操作依据和建议,投资者据此作出的任何投资决策自负盈亏,与本公司和作者无关。

扫一扫关注微信

扫一扫关注微信