近来,海内外大宗商品价格已较年内高点降温,但整体仍居于多年高位。

内盘方面,国家发改委价格司司长万劲松此前透露,随着国家保供稳价措施取得初步成效,大宗商品价格近期总体呈回落态势,钢材、铜、铝等价格比5月份的年内高点下跌3%-14%,带动6月份PPI环比涨幅比上月大幅收窄1.3个百分点。

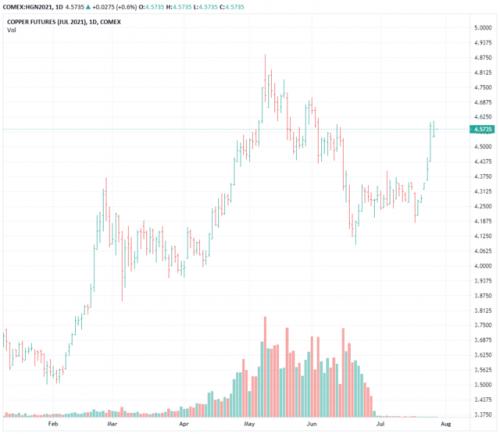

外盘期货来看,铜、玉米期货、铁矿石当前价格均较5月高点显著走低,美国木材期货价格更是从此前的接近1700美元回落到600美元左右,跌幅创下了近年来的新高。

COMEX铜期货走势

为数不多高歌猛进的则是国际油价,布油、美油现均已涨超70美元关口。

NYMEXWTI原油期货走势

6月时,美联储加息预期效果立竿见影,因其立场较市场预期表现鹰派,使得华尔街“不敢”继续看空美元。

彭博评论员Jake Lloyd-Smith曾在一篇分析文章当中指出,全球大宗商品市场在接下来的季度当中可能会出现重大转折,此前疫情当中所出现的疯狂涨势将被更加温和的表现取而代之。

那么,时间已经进入8月。下半年,大宗商品价格怎么走?

目前市场的普遍共识在于,大宗商品大涨超100%的牛市行情很难重演,下半年更倾向于区间震荡。

其原因在于,海外疫情略有复燃势头,但经济复苏态势良好,美国通胀压力走高,美联储即将讨论退出QE。流动性收紧预期之下,商品价格的估值将逐渐回归基本面。

民生银行首席研究员温彬认为,全球大宗商品价格在经历了一段时间的较快上涨后,目前涨势已放缓,在国内一系列保供稳价政策调控下,大宗商品涨价势头已基本得到控制。下半年,工业品价格有望保持震荡回落走势。

敦和资管首席经济学家徐小庆则称,这一轮商品上涨周期能否持续,在很大程度上要看美国利率接下来会怎么走,要看美国在政策退出之后居民收入能不能够有一个显著提高,目前还没有明确定论。

有分析人士进一步指出,对于美联储来说,由于其正处于是否以及何时缩减QE(taper)的关键节点,因此之前一些大宗商品价格涨幅的放缓或下跌,为美联储的“鸽派”立场以及继续保持耐心提供了一个信号和理由。反之,大宗商品未来的价格也受美联储决策掣肘。

来自“旗手”的看涨声音

作为“大宗商品旗手”,高盛的看多情绪仍旧高涨。

上述投行曾在上周的研报中表示,目前广泛的大宗商品需求尚未受到影响,几乎所有原材料市场仍处于缺口状态。该行对于油价的看多前景没有改变,预计2021年第三季度布伦特原油均价75美元/桶,第四季度80美元/桶。

高盛认为,近期油价变动主要受Delta病毒变种扩散担忧所影响,但英国的经历已经表明,在高疫苗接种率的情况下,Delta病毒不会导致新一轮的疫情封锁。

考虑到主要发达国家目前较高的疫苗的接种率,市场所担心的大规模封锁可能最终不会出现。病毒对原油需求方面的影响不如市场预期般的剧烈。

根据该行乐观估计,今年下半年的原油供需状况将比先前略微偏紧:年底经合组织石油库存将达到2013年底以来的最低水平;预计第三季度供应缺口150万桶/天;第四季度缺口为170万桶/天,主要集中在经合组织国家市场。OPEC+增产步伐较慢,可以完全抵消Delta变种对两个月需求的冲击。

此外,对于已经持续“牛”了两年的铁矿石,高盛也继续“推波助澜”,认为眼下这一轮行情将持续到至少2023年。

高盛基本金属及大宗研究主管Nicholas Snowdon认为,目前价格受到了非常强劲的需求的支撑,他预计高于趋势的需求增长率可能持续至2022年,部分原因是钢铁将是建设绿色基础设施的重要原材料。

供应方面,Snowdon分析称,面对持续上涨的价格,生产商在资本支出方面一直很克制,一直限制增加产量,同时库存也非常低,“当你展望未来两三年时,供应增长率实际上将从目前的水平开始减速。”

Snowdon预计,要到2023年或2024年,铁矿石市场才会回到一个相对“舒适”的位置。

如何更好地参与行情?

前方市场风险与机遇并存,投资者如何“下手”?

值此之际,芝商所(CME)于7月份推出了微型WTI原油期货,为投资者提供高效、具成本效益的原油敞口管理方法,增强交易策略。

这也就意味着用标准合约规模的十分之一,投资者即可参与全球最大、流动性最强的大宗商品市场之一,而且还能加强风险控制。

通过微型WTI期货,从投资机构到有经验而且活跃的小交易者,众多市场参与者都可以参与全球性的基准WTI期货市场。

除了原油之外,投资者还可以利用COMEX铜期货、CBOT玉米期货来对冲相关风险。

COMEX铜期货与铜期权产品具有全球价格发现功能,为投资组合多样化提供了配置机会;玉米期货则是流动性最强和最为活跃的粮食及油籽市场,日交易量超过350000份合约。

扫一扫关注微信

扫一扫关注微信