铜

1月铜价总体表现为冲高回落,市场运行逻辑在于买预期,卖现实。预期主要两方面,一是补库存预期,季节性而言,春节前后国内一般会有10万吨级别以上的补库,基于国内现货库存只有3万吨左右的现实,如果有十万吨级别的补库无疑对现货来说是很大的缓解,二是宏观逻辑,美联储加息前景仍然带来较大压力,市场对流动性边际放缓的担忧继续压制铜价表现。实际供需来看,随着地产信贷政策边际改善,铜需求端总体持稳,地产端政策稍有放松,基建方面或有发力,上游受原材料涨价、能耗紧张的影响,很难快速增产;我们预计铜库存在历史低位补库存的难度还是很大。继续建议铜价处于高位区间的下档位置买入套期保值,如果价格合适可以提前为明年一季度备库。

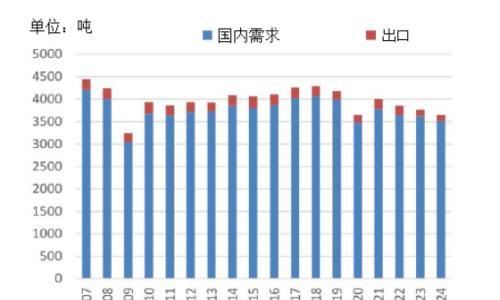

铝

欧洲低库存、高升水以及大量产能面临减产风险支撑伦铝易涨难跌。国内库存拐点已现进入累库阶段,目前库存以及基差水平偏中性,随着下游从月中开始陆续进入假期,铝水比例下降,铸锭量增加,现货支撑力度进一步减弱。短期消费转弱沪铝存在回调可能,下方支撑位看20900元和20500元。在国内宏观宽松加码背景下消费存在韧性,而原铝产能产量同比偏低,且进口窗口持续关闭,春季存在较快去库预期,沪铝中期震荡偏强趋势未改,春节后关注累库情况,倾向于寻找低点布局旺季多单。

锌

1月下旬国内锌市开始累库,对比往年涉锌库存累库幅度约10-15万吨,库存高点常出现在3月第二周。产量上,1月精锌单月预期低于前两年,2月产出受春节影响还会下降,但预计1-2月累计精锌产量与往年相差不大。2月仍需注意两点,第一是国内宏观托底政策对锌市“政策底”交投热情的提振,且节奏上市场关注春季买需;第二是内外低比价下的反套策略,欧洲地区电力供应处在紧张题材尾声,部分产能仍可能在2月减损,比价可能自2月下半月有较明显的回升,并带动沪锌买盘建仓。2月侧重逢低买入交易机会,上方震幅则看春节前后一周下调的幅度。1月下旬谨慎观察2.43-2.45万支撑,不排除涨幅撤回到2.37-2.4万。

铅

尽管2月第一周春节假期,且上下游生产停滞贯穿到正月十五,但预计正月铅市易涨难跌,期现货交易上以择机侧重低位买入或囤积原料为主。核心逻辑是受分散疫情、春节长假、废料增值税新规落地影响,再生铅市场还将延续较低的生产供应环境,限制铅市整体供应。下游蓄电池企业开工率春节前后也会转淡,不过连续生产、订单回复的惯性好于上游。1月铅市去库流畅,下旬社库已经降到9万吨下方,与多数有色品种相比铅市春节前后季节性累库幅度不大,预计2-5万吨。沪铅较合理买入区间在1.54-1.56万元/吨间。认为春季国内再生供应持续稳定放量前,铅价有冲击1.6-1.65万元/吨的行情。

扫一扫关注微信

扫一扫关注微信