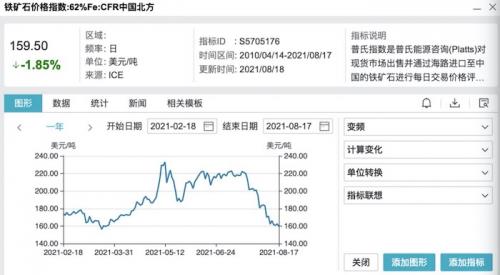

如果观察过去一个月铁矿石的走势,不知情者可能认为“商品熊市”来袭——最具代表性的中品矿价指数普氏62%铁矿石指数近一个月跌幅近30%。截至8月18日,最新公布的普氏62%铁矿石指数报153.05美元,再创阶段性新低。然而铜、铝等品种则维持在较高的水平,牛市后期商品分化不断加剧。

接受第一财经记者采访的多家机构人士和交易员表示,黑色、有色之间的分化将持续加剧。美国定价的铜铝铅锌等基本金属以及玉米豆粕等农产品仍有望保持在偏强的水平,其中铜价受到“绿色革命”的结构性需求增长的支撑,铝价则受碳中和减产的支持;但是,以中国定价的黑色产业链(螺纹、煤、两焦等)早在6月就已逐步进入顶部区间,近期如铁矿石的大跌更是受到经济数据、需求放缓和供给紧张缓解的影响。

疯狂铁矿石遭遇滑铁卢

2021年二季度,铁矿石迎来高光时刻。5月12日,最具代表性的中品矿价指数普氏62%铁矿石指数创下233.1美元的历史新高,一年涨幅超110%,并从6月1日起连续31个交易日维持在200美元以上;国内大连商品交易所(DCE)铁矿石主力合约在5月12日更是创下1358元/吨的新高,较年内3月低点大涨27.6%,足见“疯狂的铁矿石”的疯狂程度。

回顾这一波涨价潮,2020年初新冠疫情暴发后,中国政府采取的经济刺激措施激励基建支出,全球各国央行更是持续释放天量流动性,需求迅速复苏,铁矿石价格因此飙升。随后到了2021年5月,铁矿石价格再次加速飙升,这一次涨幅超过10%。在全球经济从中国开始走出疫情并且复苏的期待之下,大宗商品市场反弹。

但价格在5月底再次下跌,部分原因是中国相关方面开始不断口头打压,并出台一系列政策以促进国内供应、遏制投机。2021年7月15日,普氏62%铁矿石指数在222.3美元处见顶,近期由于疫情重燃、中国经济数据有所趋弱等,铁矿石价格加速下跌,跌幅高达近30%。

影响铁矿石价格的基本面因素多种多样。首先,中国国内压产的力度是关键。在碳中和政策下,如果粗钢压产的力度较大,铁矿石的库存有望出现连续累库,供需格局将逐步转为供过于求,后续价格有望偏弱运行。中财期货此前提及,按照不超过去年粗钢产量的标准加上今年新增产能的投产,实际需要缩减的粗钢产量或为6000万吨以上。

近期全球疫情重燃和中国天气因素也导致铁矿石的跌势加剧。标普全球普氏铁矿石指数经理王杨雯对第一财经记者表示,“8月18日,铁矿石市场继续大幅走低,多地高降雨、高温、以及疫情重燃等问题令人始料未及,叠加下半年全国范围内的钢铁企业限产预期逐步体现在钢铁产量上,铁矿石需求出现明显的下降;部分钢铁企业从7月开始持续销售未来2-3个月的铁矿石长单,贸易商同步抛售库存,导致铁矿石现货市场供应增加。”

她称:“同时我们观察到,国际矿山的出货速度加快,有矿企在7-8月期间售出共计7-8单‘小长协’来补充原有的一单一议的现货销售,这也解释了为何7-8月市场上可流通的铁矿石现货明显多于上半年。”

8月18日晚间最新公布的普氏62%铁矿石指数报153.05美元,再创阶段性新低。

此外,中国经济数据也将主导后续的铁矿石价格。中国7月工业增加值同比增加6.4%,低于8.3%的前值,也不及7.8%的预期值;社会消费品零售总额同比增长8.5%,不及预期的11.5%,低于12.1%的前值,社会消费品零售总额环比出现负增长。同时,7月的社融、M2增速也趋于下行。

就全球供需格局来看,海外铁元素需求即将饱和,但铁矿石发运本年度将继续增加。嘉盛集团资深分析师西卡摩尔(Tony Sycamore)对记者表示,下半年起澳巴两国新增铁矿石产能即将投入运营,南非等中资海外铁矿也将逐步投产,受持续高利润影响非主流矿逐步复苏,合计增量约6000万吨,以上增量最快将在三季度末会兑现一部分,因此港口库存去库不利预计将维持较长时间。

黑色、有色分化仍将持续

早在6月,第一财经就报道,下一阶段黑色、有色品种的分化可能加剧,目前机构也仍多数维持这一判断。

“美国定价的原油、铜铝铅锌等基本金属以及玉米豆粕等农产品还有上升空间,供给、需求以及货币因素都还较为有利于上涨,但上升也进入了尾部阶段,后续上升空间不大。但以中国定价的黑色产业链(螺纹、煤、两焦等)此前几个月就已经进入顶部区间,未来高位震荡宽幅为主。其需求不是太强,供给受碳达峰、碳中和影响,但此前政策开始适度调整,货币端也越来越不利于其价格上涨。高位震荡后将会下行,并且会有较大的下行空间。”中航信托宏观策略总监吴照银此前对记者表示。

就数据来看,尽管近期铁矿石大跌,但铜、铝等基础有色金属的跌幅较小,仍维持在偏强的位置。截至北京时间8月18日18:30,LME伦铜报9180.5美元/吨,较5月峰值近10700美元/吨的水平回落近14%,但近期处于震荡状态,且价格仍较去年3月的最低点大涨超100%。

LME伦铝则走势极强,价格报在2565美元/吨,较这轮牛市的最高点2642美元/吨相去不远。

目前,市场对于铜、铝的表现仍较为乐观,尽管短期价格波动,但机构认为相关品种的强势将是一个结构性的趋势。

稀缺性仍支持铜铝价格

就铜而言,过去多年铜在熊市下面临投资不足的问题,且新能源车和智能电网的建设等将大幅拉动未来几年铜的需求,高盛多次唱多铜价,并认为铜并非只是用来对冲通胀的工具,而将是一个“稀缺性的故事”。

联博中国投资总监朱良近期也对记者提及,尤其看好部分基础金属的长期结构性行情,例如,新能源车的铜消耗量是内燃机车的三倍,且超级电网中的超高压等虽然用的不是铜,但其配套设施中铜的占比仍较高。

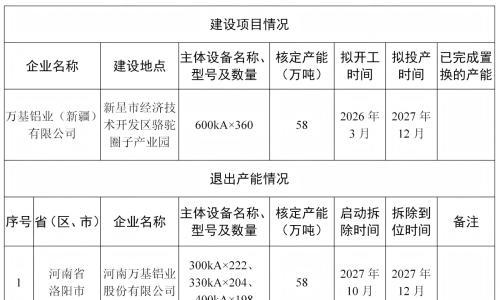

同时,在碳中和的推动下,铝价今年仍大概率维持在较强的水平。铝在过去多年都维持供给过剩的格局,导致企业盈利承压。而今年之所以涨价,是因为国内相关部门多次强调将严控电解铝产能4500万吨“天花板”。

银河证券此前就指出,2021年1月我国电解铝总产能达到4244万吨,接近4500万吨产能红线,因此电解铝产能将面临更大的限制,内蒙古能耗双控下电解铝产能被迫减产,电解铝行业总产量增长弹性有限,而经济复苏与新能源消费又支撑电解铝消费增长,行业供需紧平衡有望支撑电解铝价格在高位运行。此前沪铝价格一度突破了20000元/吨大关。

早前,内蒙古严控“十四五”能耗,进一步压制区内火电铝产能,国内龙头电解铝企业正向云南转移,进行减量置换,并将煤电铝变成水电铝,云南的电价成本也更低(约从每度电0.3元降至0.25元)。

安泰科铝部分析师申凌燕对第一财经记者表示,在这一转移的过程中存在的问题在于,虽然云南的水电资源丰富,但这也决定了会有枯水期和丰水期,在电解铝产能快速转移至云南的同时,水电投产装机规模暂时还没跟上,所以初期会出现需求快速攀升但水电能力没跟上而导致缺电的现象。“但随着水电新建项目投产,缺电的现象会得到缓解,这也将缓解涨价压力。”她称。

但不乏机构提醒,有色品种可能面临流动性收紧预期带来的冲击,以美联储为代表的各国央行可能将被迫缩减购债规模,提前退出宽松政策以缓解通胀风险。美国7月CPl同比上涨5.4%,PPI更高。在超强流动性的推动下,7月PPI同比攀至19.8%,“剪刀差”接近历史新高。1914年至今,只有6个历史时期达到或超过7月的数据水平。

扫一扫关注微信

扫一扫关注微信