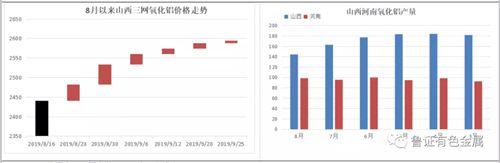

近期,氧化铝价格涨势越涨越小,现货成交量也一直十分低迷,价格似乎已经陷入停滞阶段,趋势越来越弱,而近期京津冀及周边地区面临重污染天气,氧化铝行业受限制,也未能造成市场较大的波澜。而在氧化铝的另一端——电解铝,我们看到铝价不仅创下年内新高度,利润也是近两年阶段性高位,而氧化铝厂普遍处于低利润甚至亏损状况下,当前氧化铝行情令行业有些难以理解。

从氧化铝开工来看,国内氧化铝产能在6月份及以前,整体运行产能变动不大,除了少部分焙烧炉检修,实际产量影响不大外,根据鲁证期货统计,今年1-7月国内氧化铝运行产能基本在7300万吨左右运行(5月初交口信发停产,但后期也有其他产能复产抵消),直到7月中下旬开始,我们才看到兴安化工、中铝矿业、重庆水江等氧化铝减产、压产,整体运行产能下降至7100万吨附近。因此,考虑到非冶金级需求,氧化铝供给上半年整体是过剩的,至少是相当充裕的,更何况5-6月份氧化铝价格上冲至3100以上时期的利润超额回补阶段,产量释放不小。我们以国家统计局产量为例,山西河南产量在6月以前基本维持稳定,山西在7月份产量才出现大幅度下滑,主要是交口信发的停产导致,而河南产量基本维持稳定,我们统计河南开工一直在1100万吨上下,幅度变化不大。这说明了,上半年氧化铝价格尽管变动非常大,但实际生产其实相对稳定,一定是生产了不少库存。不过,氧化铝厂目前实际库存并不高,上轮价格暴跌基本都转移至中间商,而中间商甩货加速价格下滑库存转移至了铝厂,因此目前氧化铝销售压力并不大,是支撑氧化铝厂挺价惜售的资本。

数据来源:国家统计局,鲁证期货

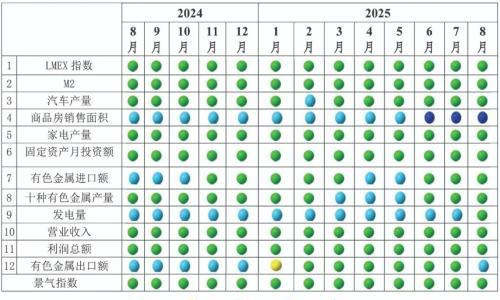

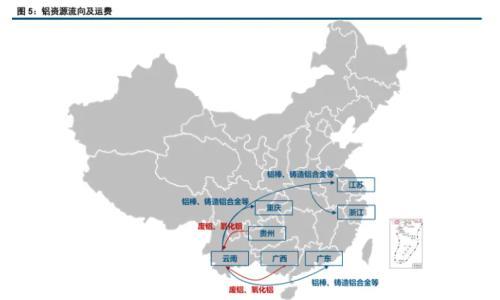

再来看电解铝,上半年电解铝开工回升始终比较缓慢,一季度开工产能整体维持在3600万吨左右,甚至低于3600万吨,二季度开工略有回升,开工产能回升至3646万吨,三季度产能则又回到3600万吨上下,8-9月份则是由于魏桥、信发减产,开工产能又降至了3550-3600万吨区间,当前氧化铝供给又呈现出偏过剩阶段,因此,前三季度电解铝对氧化铝需求是显著低于氧化铝生产的。这也就造成今年国内氧化铝市场过剩时间长,供给短缺时间短,反弹基础不坚实的原因。因此,从这一轮价格反弹效果来看,氧化铝价格被死死地按在了成本线附近,不仅价格反弹不大,连成交量也是非常低迷。电解铝端部分大型厂商在前期氧化铝超跌时,大量备货,据鲁证了解,目前西北、东北不少需求大厂已基本采购完年内现货,四季度现货采购需求不多,可交易的需求并不大。

表:电解铝产能变化及展望

数据来源:ALD,鲁证期货,同比数据为阿拉丁,运行数据为鲁证统计;

注:后期数据仅包含投产及复产展望。

另外,铝业巨头中铝的动向也是影响市场走势的关键力量,2019年中铝托管西部水电和桥头铝电、收购云铝股份,旗下运营管理电解铝产能跃升至700多万吨,而氧化铝产能仅增加了文山铝业160万吨,虽然中铝旗下氧化铝产能已达到2000万吨,总体趋势是中铝近两年氧化铝与电解铝产能增量完全不匹配,而且今年山西河南由于亏损,大量产能并不满产,这意味着今年中铝国贸在氧化铝市场卖货压力大幅下降。

据中铝股份年报显示,2018年中铝生产氧化铝1351万吨(部分合资产能运营独立性强,不归中铝国贸统一销售),电解铝417万吨,氧化铝富余量546万吨,若把文山铝业划入、加上其管理的电解铝规模,据估计今年中铝将2018年基础上生产1520万吨氧化铝、680万吨电解铝,则氧化铝富余量将降至207万吨,反映了今年中铝氧化铝富余量大幅下降,使得中铝卖货压力、入市操作需求大幅下降,中铝从氧化铝市场卖方角色向买方角色偏移,这轮氧化铝价格暴跌之后反弹我们没有看到中铝国贸发出限价销售函。

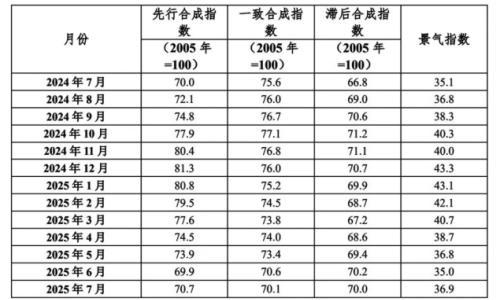

四季度氧化铝走势来看,我们预计氧化铝市场不会有大的供需矛盾,价格走势预计维持平稳态势,但状况将持续改善,2020年上半年供需矛盾将逐渐积累,或许将有趋势性机会。

从氧化铝开工来看,受秋冬季环保影响,北方地区氧化铝产量可能会有所压产,但近期晋中希望、交口信发复产,我们估计氧化铝开工四季度大概率维持在7200万吨上下,但是考虑进口氧化铝月均8万吨需求,基本能够满足国内电解铝接近3700万吨开工需求。

从电解铝开工来看,近期电解铝开工事故减产不断,导致开工回升非常缓慢,预期一拖再拖,买方观望情绪增加,好在四季度信发、新恒丰、广元林丰、百矿田林、魏桥等铝厂复产、新增,四季度开工将显著回升,开工预计11月份有望回到3700万吨以上(实际仍可能复产进度比较缓慢,我们相对乐观点)。

因此,国内氧化铝需求面要到11月中下旬才有显著改善的预期,如果叠加强力环保治理,氧化铝开工及产量受抑制,或许价格还能往上冲一冲,按目前成本状况估计高点大概在2650-2700区间,再往上价格将刺激供给增加,氧化铝开工产能将恢复至7300万吨以上,供给压力就没有那么大。需要注意的是,秋冬季环保对国产矿供应限制,以及液碱价格上涨,导致山西河南再度陷入深度亏损,从而开工产能、产量下降,可能加快氧化铝供应矛盾积累,价格或迎来成本支撑下的反弹。

扫一扫关注微信

扫一扫关注微信