锌:

现货方面,LME锌现货升水88.25美元/吨,前一交易日升水104.50美元/吨。根据SMM讯,上海0#锌主流成交于22950~23040元/吨,双燕成交于22970~23060元/吨;0#锌普通对2201合约报升水20~40元/吨,双燕对2201合约报升水40~60元/吨;0#进口锌成交于22950~23060元/吨,1#锌主流成交于22880~22970元/吨。昨日锌价冲高回落,早间持货商普通锌锭对均价报至升20~40元/吨,对2201合约报至升水40~60元/吨,昨日下游企业成交仍然平平,接货意愿较差,然而贸易商接货情绪明显转好。进入第二时段,升水小幅上行,持货商普通锌锭对2201合约报升水30~40元/吨。整体看,昨日推动升水上行的主因在于贸易环节,市场出货商出货减少的同时贸易商接货意愿明显增强,跟盘及均价升水均有上行,然而下游企业接货意愿仍然不佳,整体成交一般。

库存方面,12月01日,LME库存为15.72万吨,较此前一日下降0.17万吨。根据SMM讯,11月29日,国内锌锭库存为13.33万吨,较此前一周上涨0.25万吨。

观点:昨日沪锌震荡整理。宏观方面,11月财新中国制造业PMI录得49.9,继8月份后再次位于荣枯线一下,反映了近期制造业恢复进程变缓。美国11月ADP就业人数增加53.4万人,预期52.5万人,前值57.1万人。

海外方面,奥密克戎肆虐,欧洲多地已发现确诊病例,多个国家禁止往来人员进入。后续如再继续加重,或导致冶炼企业和矿端停工减产,运输也会因此受限。欧洲供气问题还在延续,“北溪-2”项目因受多方干扰迟迟未能恢复供气,此举给欧洲能源问题再度蒙上阴影。欧洲电价维持高位,不排除后续会有冶炼企业扩大减产的可能。锌整体供应压力仍存,当前海外能源危机并未完全结束,后续影响仍需重视。国内方面,目前各地限电、限产均有所宽松,但锌冶炼企业的加工费没有明显反弹,副产品硫酸价格也有所回落。矿端的扰动以及加工利润的下滑对锌价形成支撑。云南、太原地区先后取消电解企业优惠电价或对电解企业开工造成影响。另外随着北方暴雪天气以及近期严峻的防疫形势,也会对锌冶炼端开工以及锌锭的运输造成影响。消费端,随着冬季来临以及疫情问题,镀锌企业开工受到限制。库存方面,锌锭社会库存较上周五小幅去库。价格方面,在当前国内供需双弱的格局下,后市需持续关注欧洲电价变动情况以及对锌冶炼。

策略:单边:中性。套利:内外正套。

风险点:1、流动性收紧快于预期。2、消费不及预期。3、国内能耗双控政策。

铝:

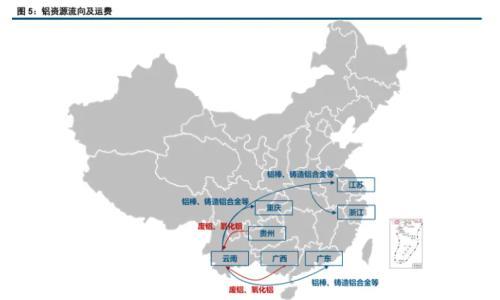

现货方面,LME铝现货升水9.75美元/吨,前一交易升水9.50美元/吨。据SMM讯,昨日沪铝主力2201合约日内整体低开高走,昨日开于18905元/吨,早间华东现货市场下游及中间商采购意愿提升,市场贴水大幅收窄,支撑盘面整体震荡向上,日内最高触及19195元/吨,最终收报于19120元/吨,较昨结涨125元/吨,涨幅0.66%。持仓量单边空头减仓7821手至19.56万手,成交量37.83万手。

早间沪铝成交重心上移,整体成交向19000元/吨上方靠拢,华东现货市场方面,下游及中间商采购意愿提升,加之部分持货商出货意愿减弱,实际市场铝锭流通量受限,加剧实际成交对当月贴水收窄,实际对盘面贴水60元/吨附近为主,较昨日收窄近40元/吨,绝对价格集中18890-18900元/吨较为集中。

中原(巩义)地区现货成交对华东贴水30-50元/吨,较盘面实时贴水110元/吨附近,中间商及下游入市积极,对贴水幅度有一定限制。

库存方面,截止12月01日,LME库存为89.38万吨,较前一交易日下降0.72万吨。截至11月29日,铝锭社会库存较上周下降0.3万吨至101.4万吨。

观点:昨日沪铝日内窄幅震荡,夜盘有所承压。新冠变种病毒奥密克戎带来的不确定性仍存,需持续跟踪全球疫情情况。近日山东为实现固定污染源减污降碳源头管控,明确指出电解铝碳排放减量替代。基本面上,在冬奥会环保因素及能耗双控任务要求影响下,国内供给端产量趋紧,北方电解铝厂存在减产预期,对铝价有一定支撑。消费端持货商逢涨上调报价,接货商积极采购,整体成交活跃度向好。近期铝锭和铝棒出库数据表现较好,铝棒加工费高位运行。汽车行业芯片供给紧张局面得到缓解,需求回暖;地产板块边际回暖,消费端表现尚可,但仍弱于去年同期,且考虑到取暖季限产和环保要求影响,年内需求料难有大幅好转。库存方面,国内铝锭社库去库。价格方面,近期基本面多空交织,需观察铝锭去库的持续性,且受海外变种病毒影响,市场情绪较为敏感,建议单边上以观望为主。

策略:单边:中性。套利:中性。

风险点:1、流动性收紧快于预期。2、消费远不及预期。3、国内能耗双控政策。

扫一扫关注微信

扫一扫关注微信