正文

01铝厂超高利润落下帷幕

在拉尼娜寒潮尚未袭来之前,电解铝行业便更早的感受到了这个冬天的寒意。10月下旬发改委密集表态部署煤炭稳价保供措施,动力煤价格随即开启长达半个多月的暴跌之势。而作为高能耗代表的电解铝遭受到成本坍塌的悲观预期,价格亦一路下跌。随着而来是电解铝行业利润大幅缩水,9月份行业平均利润还一度超过6000元/吨,目前行业亏损1000元/吨左右,行业亏损占比已近4成。

近一个月铝价波动之大,行业利润变化之快,确实让不少电解铝企业感到难以适从。这种不适主要来源于两个方面:一是前期铝价走势跟期煤价格呈高度相关性,因此在有色品种中跌幅最大,但实际的电力成本降幅并不如期煤走势那样明显。二是电解铝其他生产成本如氧化铝、预焙阳极、冰晶石等价格仍处于高位。因此电解铝平均成本整体处于高位,成本与价格倒挂,高成本地区电解铝企业处于亏损状态。

02成本倒挂不必过分忧虑

生产一吨铝大约需要耗电13556kwh、消耗氧化铝1930kg、预焙阳极495kg、氟化铝25kg、冰晶石3kg及其他辅料,还包括三费、人工、铸造、折旧等费用。成本中占比最大的主要是电费、氧化铝及阳极的费用,三费、人工、折旧等费用相对固定。因此电费及其他原料价格的变化对成本有重大影响。

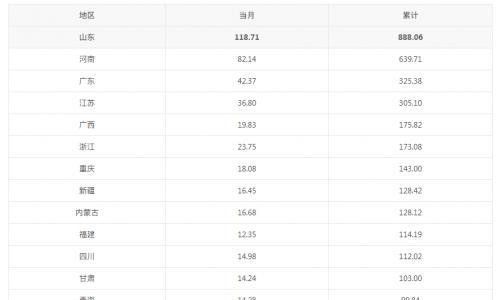

目前电解铝用电主要包括自备电和上网电,其中自备电占比接近63%左右,动力煤价格下跌对自备电厂降成本明显,但目前动力煤期现价差较大,自备电成本降幅不如期煤价格降幅明显。同时燃煤发电上网电价市场化改革之后,不少地区首笔交易价格出现上浮,山东地区较基准价上浮19.8%,江苏地区上浮20%。电解铝作为高耗能行业,其市场交易电价不受上浮20%的限制,11月9日四川电力交易中心组织完成2021年11-12月电解铝火电交易,成交价格较燃煤基准价上涨了74.3%。实际电力成本在电改之后面临上行压力。

我们对不同动力煤到厂价及上网电价不同涨幅进行测算,自备电度电成本按照燃煤供电标准煤耗301.8克/千瓦时测算,非燃料成本按0.08元/千瓦时进行估算,上网基准电价按不同电网价格的产能占比加权计算。我们发现在不考虑基准价上浮的情况,动力煤到厂价低于800元/吨,电厂才能保持盈亏平衡。而从目前的动力煤价格来看,为保持电企处于盈利状态,后期全国或有更多地区面临燃煤电价上浮的可能。这同样意味着电解铝用电成本或长期高于改革之前的水平,而这在一定程度上决定了铝价的运行中枢将长期高于往期水平。

对于后期的电力成本,我们认为还有一定的下跌空间。第一目前期现价差较大,动力煤现货基差有较大回归空间。第二目前煤炭供需矛盾明显缓解,全国煤炭产量日创新高,电厂存煤可用天数超过20天。进口煤数量重回1500万吨上方,港口库存亦开始小幅回升。后期动力煤价格易跌难涨概率较大。

对于后期的氧化铝价格,我们同样认为有一定的下跌空间。前期氧化铝减产叠加成本上涨,价格一路飙升。近期煤炭、烧碱等原料价格有小幅回调,成本支撑开始减弱。同时在煤炭保供稳价背景下,限电因素逐渐减弱,在高利润的背景下氧化铝投产意愿较强,产能开始恢复。而需求端电解铝受限产影响开始减弱,在与铝厂的博弈过程中氧化铝企业并不占据过多优势。

其他辅料成本中,预焙阳极市场主流价格持稳,企业成交稳定。原料石油焦价格高位维稳运行,煤沥青市场僵持运行,价格仍旧坚挺,成本面有所支撑。同时国内需求端较为稳定,国外铝厂扩产有需求预期,短期阳极价格维稳运行。冰晶石上游原材料货紧价高,成本支撑明显。前期受限电限产影响,冰晶石企业产能偏低,加上企业出货较为顺畅,冰晶石价格或偏强运行。

目前秦皇岛动力煤现货价格在1095元/吨,到厂价估计在1200-1300元/吨之间,根据上表测算结果,在上网电价上浮20%-80%区间内,电解铝企业的理论现金成本17000-18800元/吨之间。当前铝价下,部分高成本企业或面临亏损现金流成本,若铝价持续下跌,铝厂长期处于亏现金流状态,不排除有铝厂进行主动减产的可能。

虽然目前电解铝生产成本仍然偏高,但成本是动态变化的,后期动力煤现货价格及氧化铝价格有一定的回落空间,成本有望进一步下降,进而带动利润回升。而如果亏损导致铝厂减产,则会减少市场对原材料的需求,亦会带动原材料价格进一步回落,同时对铝价形成支撑,因次铝企不用过分忧虑。

03下游加工企业悲喜交加

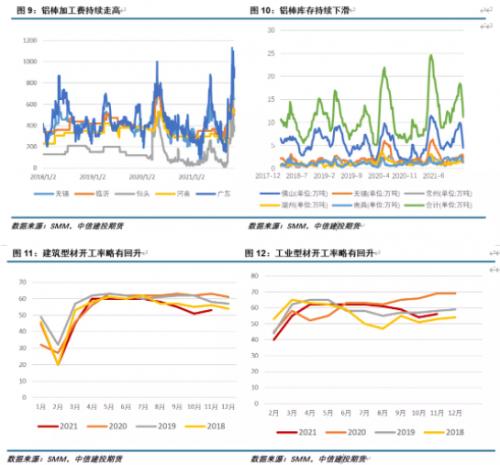

对于下游来说,随着铝价的大幅下跌并趋于稳定之后,终端采购意愿有所恢复,带来的是加工企业的订单量小幅回升。同时主流下游加工产能集中地区如江浙沪、河南地区的限电干扰因素几乎完全解除,下游加工企业开工率普遍有所回升。

其中铝板带企业开工率稳中略升,部分板带厂反馈下游客户下单意愿上涨,新增订单量回升。线缆企业多按订单生产为主,江苏地区部分企业新增订单增量较好,高导铝线后续订单尚可。

型材开工率虽亦表现回升,但受上游铝棒加工费持续走高影响,加工利润并不太乐观。上游铝棒主要受限电因素影响,开工率有所下滑,带动库存持续去化。叠加前期辅料如硅、镁价格大幅上涨,导致企业生产成本大幅增加。同时在铝基价大幅回调之后,持货方挺价意愿较强,多因素下铝棒加工费一度创三年新高。目前铝棒企业和型材企业存在一定的博弈状态,部分企业选择不拿货或者少拿货。对于后期型材开工率或出现一定分化,工业型材企业生产和订单保持旺盛的态势,开工率稳中有升。建筑型材受终端市场及天气的影响,预计本月下旬开始有一定下调的空间。

大喜大悲用来形容最近铝行业人的心情颇为贴切,犹记得一个月前目之所及皆为利多,一个月之后所有消息转为利空。情绪转换之中,我们仍需保持谨慎的态度面对市场可能出现更坏的结果。对于电解铝企业来说,前期的高利润给予了充足的现金流,可以让企业更从容的面对短暂的寒冬。对于加工企业尤其是中小型建材企业,被挤压的利润、较长的账期以及终端的悲观预期,在这个寒冬中将更加难熬。

扫一扫关注微信

扫一扫关注微信