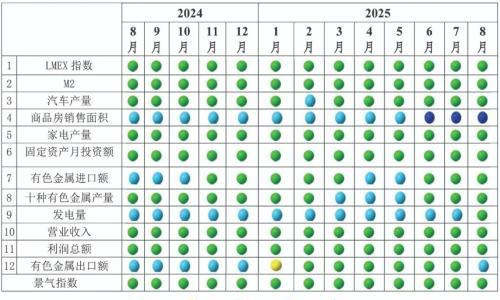

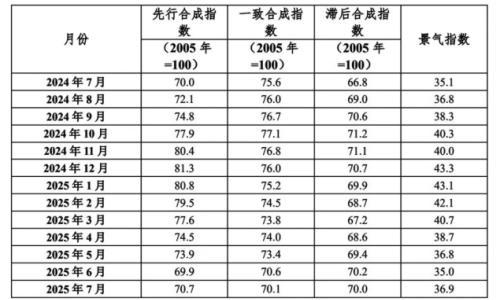

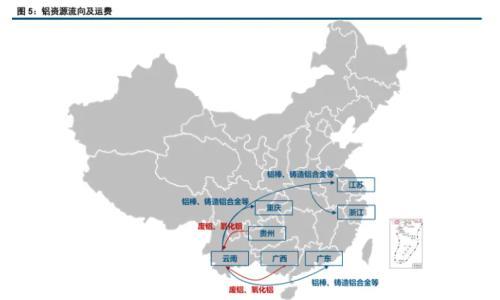

美联储7月降息博弈以及美国关税极限施压是海外近期影响宏观的主要因素,美联储7月大概率降息,美国对未征税国家征税,对部分国家关税征收发出最后时间通告,引发全球贸易市场担忧,国内6月CPI数据环比走增,经济数据表现强韧,“行业反内卷“再加力点燃交投市场热情。几内亚有矿权+雨季驳运减产预期,目前来看几内亚发运未有超预期减量,氧化铝国内库存走增,但期货仓单库存保持低位,周度氧化铝供应趋于宽松,6月后有海内外新投产能落地,据钢联,6月开产产能达9000万吨,下游电解铝冶炼需求保稳小有增量,下游产能天花板限制,中长期仍有供应过剩压力。废铝供应较往年同期相比较高,中游冶炼开工率保持,下游淡季影响明显,铝合金社会库存累增,厂内成品+原料库存下降,推测企业在淡季保持生产多为9月为注册仓单做准备。电解铝开工产能稳定小有走增,上游产能天花板限制,预测年内落地增量在100万余吨,下游消费进入淡季,压铸开工率明显下行,铝棒社会库存累增,海内外交易所铝锭库存走增,国内社会库存小幅去化,在需求面偏弱拖累下,累库周期或稍后到来。氧化铝在大情绪刺激下快速反弹,但新投产能持续落地,期货升水上方套保压力较大,盘面套保有利润企业交仓将快速拉高期货仓单库存,期价上涨动力有限,氧化铝主力价格参考运行区间2950-3250元/吨。铸造铝合金9月将迎来第一批品牌注册仓单,厂家淡季生产小有调减但近几个月均保持在稳定水平,需求消费偏弱,铝合金库存快速拉高,7、8月铝合金库存压力上行,铸造铝合金上方空间有限,建议19800-20000附近参与布空。电解铝生产成本有支撑,利润丰厚保证生产供应稳定小有走增,需求淡季压铸企业开工明显下行,进入累库周期仍有压力,沪铝价格参考运行区间19800-20800元/吨。

广州期货: 警惕宏观情绪干扰,基本面支撑偏弱

有色宝铝价周报(2.2-2.6)

本周铝价震荡盘整,沪铝主力合约本周收于23315,周跌幅在5.07%;外盘伦铝本周收于3110,周跌幅在0.81%。本周有色宝长江基本金属6个品种全部下跌。其中,铜均价环比下跌0.84%,铝下跌3.66%,铅下跌2....

金瑞期货: 2月6日铝早评

LME收于3026,较上一交易日跌33或1.08%,沪铝夜盘低开跌至2.32w附近后小幅反弹。基本面来看,铝锭周内累库延续,维持下去节后库存预期同比偏高。现货方面,铝跌价刺激需求,现货成交向好贴水收窄;...

迈科期货: 2月6日铝早评

金融市场全线下跌,美头部科技公司股价普遍下跌,市场对巨量资本开支的担忧回归,卖压情绪漫延。美国12月职位空缺数减少至654万个,前值为714万,1月企业裁员数10.8万人,反映就业压力加大。欧央行...

铜冠金源期货: 情绪及基本面驱动偏弱,铝价承压震荡调整

周四沪铝主力收23380元/吨,跌2.2%。LME收3026美元/吨,跌1.08%。现货SMM均价23340元/吨,跌420元/吨,贴水180元/吨。南储现货均价23350元/吨,跌420元/吨,贴170元/吨。据SMM,2月5日,电解铝锭库存8...

新湖期货: 2月6日铝早评

铝: 美元指数继续走强,周四外盘金属全线下跌。LME三月期铝价跌1.08%至3026美元/吨。国内夜盘短线下探后震荡反弹,沪铝主力合约收高于23570元/吨。早间现货市场总体依旧表现活跃,下游备库积极性...

金瑞期货: 2月5日铝早评

LME收于3059,较上一交易日跌40或1.29%,沪铝夜盘跟随震荡走弱至2.37w附近。基本面来看,主流三地铝锭累库延续,维持下去节后库存预期同比偏高。现货方面,铝价反弹暴涨但现货仍显韧性;铝棒加工费...

混沌天成期货: 2月5日铝早评

沃什将出任美联储主席,因人物底色偏鹰,主张强美元,美元指数止跌回升,弱美元预期得到修正。美国1月ADP就业人数增加2.2万人,低于市场预期中值4.8万人。伊美谈判将于6日在阿曼举行,美伊事态有谈...

五矿期货: 2月5日铝早评

原油价格冲高,隔夜美股科技股走弱,铝价回调,昨日伦铝收盘跌1.29%至3059美元/吨,沪铝主力合约收至23690元/吨。昨日沪铝加权合约持仓量增加1.0至68.7万手,期货仓单微降至15.0万吨。国内铝锭三地...

正信期货: 2月5日铝早评

短期警惕地缘事件。电解铝主力03合约周三小幅反弹,开盘价23810,收盘价23955,最高价24145,最低价23800,夜盘小幅低开后震荡偏弱运行。沪铝最新社库82.9万吨,较上周累库2.9万吨,社库超过80万吨,...

铜冠金源期货: 宏观摇摆基本面权重上升,铝价震荡调整

周三沪铝主力收23690元/吨,跌0.92%。LME收3059美元/吨,跌1.29%。现货SMM均价23760元/吨,涨470元/吨,贴水220元/吨。南储现货均价23770元/吨,张460元/吨,贴195元/吨。据SMM,2月2日,电解铝锭库存...

光大期货: 2月5日铝早评

(王珩,从业资格号: F3080733;交易咨询资格号: Z0020715)隔夜氧化铝震荡偏弱,隔夜AO2605收于2788元/吨,跌幅0.85%,持仓增仓7776手至38.3万手。隔夜沪铝震荡偏弱,隔夜AL2603收于23690元/吨,跌幅...

迈科期货: 2月5日铝早评

美再现头部科技股业绩超预期但股价大跌的情况,说明此前对AI的预期太高了,交易情绪可能降温。美1月私营部门新增就业仅2.2万人大幅低于预期,前值也被下修。1月ISM非制造业PMI指数53.8,其中就业...

广发期货: 2月5日铝早评

氧化铝: 近期受几内亚一铝土矿区工人罢工事件影响,氧化铝市场维持高位偏强震荡但对铝土矿实际发运影响有限;同时,矿业巨头力拓宣布将于2025年下半年削减其澳大利亚亚尔文氧化铝厂约40%的产量,...

新湖期货: 2月5日铝早评

铝: 美元指数反弹,美国1月小非农数据不及预期,隔夜外盘金属普遍下跌,LME三月期铝价跌1.29%至3059美元/吨。国内夜盘低开低走,沪铝主力合约收低于23690元/吨。早间现货市场仍有一定成交,下游尚...

弘业期货: 2月5日铝早评

停摆结束,美国ADP就业数据略低于预期,市场仍担心美联储降息节奏。美伊周五谈判确定,避险情绪下降。隔夜美元上涨创近期新高。科技股业绩不及预期AI疑虑再起,美股道指上涨纳指大跌,中概股大跌,...

中国国际期货: 成本高企VS需求不济 铸造铝合金期货将弱势震荡

一、铸造铝合金期货冲高回落1月以来,国内铸造铝合金期货呈现冲高回落走势。上半月,受废铝原料成本走强及宏观情绪带动,期价震荡上行。下半月,高价抑制下游采购,"有价无市"格局显现,期价转为高...

扫一扫关注微信

扫一扫关注微信