1.家居行业复苏,2023年或是关键拐点

1.1家居行业概况

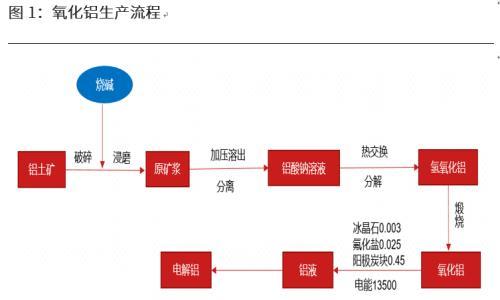

家居产业链覆盖范围广。从上游供应来看,家居行业上游包括多种原材料供应商,提供如实木等木材,钢、铝、铜等金属配件,PVC、PS、PE、PA等塑料,天然纤维、化学纤维等纺织品,陶瓷产品等。家居中游覆盖产品广泛,包括天花板、墙面、涂料、瓷砖、地板、门窗等硬装产品,以及成品家具、定制家具、窗帘等家纺产品、家用电器等软装产品。家居行业下游销售渠道包括天猫京东等传统电商平台、抖音拼多多等新兴电商平台、品牌直营店、家居卖场、工程渠道等;通过经销或者直销方式,将产品销售给新房购买者或者存量房翻新消费者等C端客户,以及精装房开发商等B端客户。

家居行业正从渠道时代跨向服务时代。根据亿欧智库,在中国家居行业发展初期,行业处于产品时代,家居企业更注重产品质量、产品设计、品类数量、产能产量、生产效率等因素。历经十余年,中国家居行业产品种类逐渐丰富,产品同质化现象加重,行业转入渠道时代,在经销商、家装、地产等渠道上优势明显的企业领先行业。近年来,大宗渠道受房地产行业拖累,存量房翻新需求成为未来家居行业业绩增长支撑点,叠加当代社会消费升级趋势,行业周期从渠道时代跨向服务时代,对企业的综合能力要求提升,其中服务力是企业获得相对优势的关键,包括家装设计、交付速度、物流能力、安装能力、维护能力等。

1.2家居零售规模波动增长,多重利好刺激复苏

1.2.1家居零售规模庞大

全球家居市场规模波动增长,预计未来保持增长趋势。根据艾媒咨询,2017-2021年,全球家居市场规模从4,395亿美元上升至4,962亿美元,期间CAGR为3.08%。其中,2020年受新冠疫情冲击,全球家居市场规模有所下滑,2021年后开始逐步恢复。艾媒咨询预测数据显示,全球家居市场规模在未来几年将保持稳健增长,预计在2025年达到5,546.6亿美元,2021-2025年期间的复合增速约为2.82%。

我国家居市场零售规模在短期内有望出现较强反弹,长期增速将放缓。根据国家统计局与亿欧智库,2017-2021年,中国家居行业零售规模从4.01万亿元增长至4.28万亿元,期间CAGR为1.64%。其中,2020年,新冠疫情爆发,大多规模房企增速放缓,中国家居行业零售规模同比下滑5.4%。2021-2022年,随着疫情防控常态化,被抑制的家居消费需求开始释放,虽然期间局部地区疫情反复,对整体市场经济和消费者信心造成一定影响,但中国家居行业零售规模仍保持同比增长。2023年,我国防疫政策逐步放开后,居民消费热情升温,经济复苏预期增强,地产利好政策不断,家居出口保持较高规模水平,预计今年家居零售规模将迎来反弹。长期来看,人口下降压力、人口红利消失、城镇化进程放缓等因素作用下,我国家居行业规模长期增速将会放缓。

我国定制家居市场规模保持较快增长。根据中商产业研究院,2017-2021年,中国定制家居行业规模从2,413亿元增长至4,189亿元,期间CAGR达到14.79%。近几年,国内疫情反复、房地产市场增速放缓等因素影响下,我国定制家居行业规模增速有所放缓,但仍保持规模增长,增速远高于整体家居零售规模。中商产业研究院预计,我国定制家居行业将保持良好发展态势,在未来几年内的规模增速将趋于稳定,预计2023年行业规模将达到5,271亿元。

1.2.2疫后复苏,需求释放

防疫政策优化助力我国家居行业复苏。国家防疫政策逐步放开,从进一步优化新冠肺炎疫情防控工作的二十条措施,到疫情防控新十条,再到《关于对新型冠状病毒感染实施“乙类乙管”的总体方案》。目前,国内对新冠病毒感染者不再实行隔离措施,不再对入境人员和货物等采取检疫传染病管理措施。同时,国内第一波疫情感染高峰已过,出入境逐步复常,推动国内经济复苏,消费信心逐步恢复,家居市场景气度有望回升。

近月,家具零售当月值同比降幅逐渐收窄。2022年,国家多次提及“扩内需”、“促消费”,在疫情反复扰动的背景下,国内经济恢复基础尚不牢固,2022年消费复苏力度差强人意。国家统计局数据显示,2022年,我国社会消费品零售总额累计值439,733亿元,同比微降0.20%。就家具类产品来看,根据国家统计局,2022年我国家具类零售额累计值1,635亿元,同比下滑7.50%,其中当年9-11月的当月值同比呈现降幅收窄趋势,12月同比降幅有所扩大预计系受国内防疫政策松动后第一波疫情高峰影响。恢复和扩大消费在2023年将被摆在优先位置,有望加速推动我国家居消费复苏。2022年12月,中共中央、国务院印发《扩大内需战略规划纲要(2022-2035年)》,明确要全面促进消费,加快消费提质升级,并提及要推动农村居民汽车、家电、家具、家装消费升级,释放内需潜能。同月,中央经济工作会议召开,强调要着力扩大国内需求,把恢复和扩大消费摆在优先位置。我们认为,随着国内扩内需政策和促消费措施的效果逐步显现,内需潜能将被逐渐释放,家居行业作为万亿规模的重要行业,市场销售有望逐步回暖。

1.2.3地产回暖,带动增长

2022年,我国房地产销售平淡。根据国家统计局最新数据,2022年,我国商品房销售面积累计值135,837万平方米,同比下降24.3%,其中住宅销售面积同比下降26.8%,我国房屋竣工面积86,222万平方米,同比下降15.0%。我国商品房销售面积同比下滑,主要是受到国内疫情反复的冲击,同时购房限制、房企开发和融资受限也有一定影响。

地产利好政策持续,市场迎来底部复苏。需求端:2022年至今,全国多地纷纷出台降低首付比例、下调房贷利率、提高公积金贷款限额、放松限售限购、购房补贴等措施。地产政策松绑,有望促进刚需性住房需求加速释放,加快促进我国地产市场回暖。供给端:近期房企融资利好政策陆续颁布,银行信贷、债券融资、股权融资三支箭发出,推动房地产行业融资平稳有序,房企资金压力得到缓解。从近期地产市场表现来看,国家统计局近日发布2023年1月的70城房价数据,新房和二手房房价环比上涨的城市数量明显上升,新房价格自去年2月以来连续下跌后迎来首次止跌。2023年2月20日,证监会启动不动产私募投资基金试点工作,加速盘活地产市场存量,再次为房地产市场信心加码。我们认为,房地产政策在供给端和需求端持续加码,国内逐步放开后疫情影响将逐渐减小,国内经济逐步恢复,地产市场迎来底部复苏,需求端将逐渐回暖。

家居行业发展受地产周期影响,地产回暖将拉动家居行业需求。家居行业作为地产后周期,行业发展受到房地产行业增速的影响。一般来说,消费者在购买商品房并交付后的3-6个月,会开始房屋装修。近年,疫情冲击以及三道红线对地产行业产生较大冲击,2022年地产供给和需求两端都处于较为低迷的状态。2022年开始,国家在地产供需两端出台多项刺激政策,行业有望在未来几年筑底复苏,带动地产后周期的家居行业未来几年的复苏增长。长期来看,存量房翻新将是未来家居行业大趋势。根据亿欧智库,目前一线城市存量房交易在交易总数中的占比接近七成,预计存量房占比提升趋势未来会逐步扩散至低线城市。因此,就家居行业而言,存量房翻新和局部装修将会成为未来家居行业增长的主要来源。

1.2.4出口维持景气,美国为重要出口国

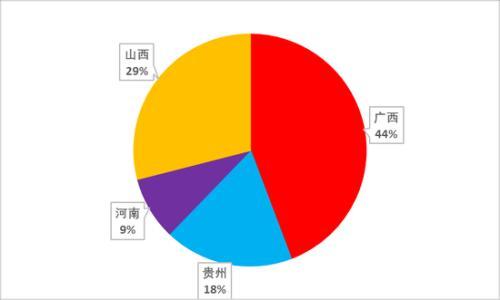

我国家居产品出口格局相对稳定,美国为最大出口国。根据中国海关,2021年,我国家居产品出口规模前十的国家有美国、英国、日本、德国、韩国、澳大利亚、加拿大、荷兰、马来西亚和法国。其中,美国占比远超其他国家,达到28%。2022年前三季度,我国家居产品出口格局变动较小,美国稳居首位。

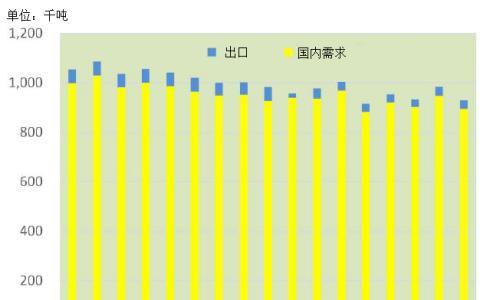

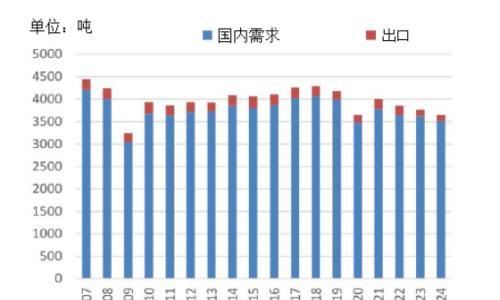

我国家居行业出口维持较高规模水平。根据中国海关,2021年,我国家居出口规模为9,015亿元,同比增长超过19%。这主要得益于美国房地产市场景气、RCEP正式实施、疫情下我国家居供应链优势凸显等因素。2022年,随着海外市场疫情防控放开,全球经济复苏,海外供应链逐步复常,我国家居出口行业规模微降。2022年前三季度,我国家居出口规模为6,348亿元,同比下降1.7%,整体规模保持在较高水平。

2.群雄逐鹿,马太效应将逐步显现

2.1家居行业集中度提升空间大

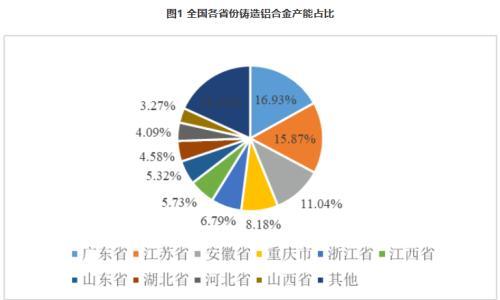

我国家居行业规模庞大,企业数量众多。我国家居市场是万亿规模级别的市场,但由于产品种类众多、技术壁垒不高、准入门槛较低、原材料供应较为充足、供应链碎片化程度高等原因,业内企业数量众多,行业竞争较为剧烈。根据国家统计局,我国家具制造业企业数量在2022年达到7,273家,近10年复合增速为5.13%。但由于家具制造业企业数量持续增加,业内竞争也逐渐加剧,亏损企业数量整体呈现增长态势。国家统计局数据显示,2022年我国家具制造业亏损企业数量比重高达21.92%,较2012年上升超过10个百分点。

我国家居行业内多个细分领域的市场格局较为分散,行业集中度优化空间大。根据亿欧智库,2020年我国橱柜行业CR3为8.4%;其中,欧派家居份额领先,志邦家居和金牌橱柜跟随其后,但业内单个企业的市场份额均低于5%。衣柜市场方面,2020年我国衣柜行业CR3为14.4%,集中度稍高于橱柜市场,但仍较为分散;欧派家居、索菲亚和尚品宅配的排名靠前,头部企业的市场份额差异相对较小。此外,沙发市场的集中度相对更高,2020年我国沙发行业CR2为15.1%;其中,敏华控股市场份额达到9.5%。由于家居产品多属于耐用消费品,客户消费频率低,目前部分中小企业可能通过压缩服务成本以低价竞争,具备一定市场空间。但随着行业逐步成熟,产品标准化程度不断提升,头部品牌企业在渠道、产品、跨界竞争等领域的布局优势将愈发突出,行业马太效应有望逐步显现。

从定制家居来看,未来市场集中度仍有较大提升空间。随着社会经济发展、消费观念转变,家居行业具有高端化、定制化、个性化、智能化等趋势,定制家居行业仍在扩容。根据中商产业研究院数据,2017-2021年,我国定制家居市场CR9从12.1%提升至12.9%,呈现波动增长态势。我们认为,随着行业发展,定制家居产品矩阵逐渐丰富,家居企业在整装渠道布局深化,我国定制家居行业集中度在未来有望继续提升。

2.2竞争加剧加速企业转型,整装大家居成行业趋势

行业竞争加剧利弊共存,催化家居企业升级转型。随着家居行业企业数量增加,行业竞争加剧,业内企业纷纷走向升级转型之路。其中,拓宽赛道以培育新的业绩增长点是家居企业的主要转型方向之一。规模较大、资金实力较强的家居企业通过战略合作、跨界投资等路径来扩大业务范围,不断优化战略布局。据亿欧数据,目前家居行业各细分领域相互渗透的情况多见,企业开始在产品、服务、渠道等多方面进行融合,走向整装大家居方向。

整装大家居是未来家居行业大趋势,家装渠道将成重要筹码。对消费者而言,整装具有一站式采购的、便利性高的特点,在售后服务方面亦有优势。根据华经产业研究院,2017-2021年,我国家装市场总产值从1.91万亿元增长至2.85万亿元,期间CAGR约为10.5%。虽然家装市场目前已经进入成熟期,但行业规模庞大并持续增长,把握家装渠道对家居企业的重要性不言而喻。亿欧智库资料显示,2022年知名家居企业战略合作和布局事件超百起,家居制造企业纷纷跨界投资家装领域,部分家具制造业企业开展整装整家业务。欧派家居、顾家家居、索菲亚、好莱客、志邦家居等公司都陆续开启“大家居”战略模式,追求不同层面的变革与创新。

2.3国家推动高质量发展,头部企业有望强者愈强

家居产业作为重要民生产业,在政策推动下将加速高质量发展。2023年2月,中共中央、国务院印发《质量强国建设纲要》,全面提高我国质量总体水平,促进我国经济由大向强转变。《质量强国建设纲要》提到,目标到2025年,我国质量整体水平进一步全面提高,中国品牌影响力稳步提升,人民群众质量获得感、满意度明显增强,质量推动经济社会发展的作用更加突出,质量强国建设取得阶段性成效。2022年6月,《关于推动轻工业高质量发展的指导意见》出台,确了整装云赋能平台,大规模个性化定制家具模块化生产,智能工厂等为数字化发展推进工程。2022年8月,工业和信息化部、住房和城乡建设部、商务部、市场监管总局四部门联合发布《推进家居产业高质量发展行动方案》(以下简称《行动方案》)。《行动方案》提出,到2025年,家居产业创新能力明显增强,高质量产品供给明显增加,同时明确在家居产业培育50个左右知名品牌,建立500家智能家居体验中心,以高质量供给促进家居品牌品质消费。我国家居产业首次在国家层面上得到政策指引,顺应行业渗透融合趋势,确立“大家居”产业发展目标。国家政策助力下,我国家居消费需求有望被加速激活,家居产业发展质量有望加速提升。

高质量发展背景下,家居行业将走向创新化、数字化、智能化、定制化、场景化,头部企业将更上一层楼。《行动方案》明确发展目标,到2025年,在家用电器、照明电器等行业培育制造业创新中心、数字化转型促进中心等创新平台,重点行业两化融合水平达到65%,培育一批5G全连接工厂、智能制造示范工厂和优秀应用场景。同时,《行动方案》明确,反向定制、全屋定制、场景化集成定制等个性化定制比例要稳步提高,绿色、智能、健康产品供给明显增加,智能家居等新业态加快发展。目前家居行业进入成熟阶段,存量市场竞争下,行业增速放缓是必然趋势;因此,家居行业未来发展的创新化、绿色化、数字化、智能化、定制化、场景化等特点将愈发明显。头部企业在产品力、技术力、创新力、资金力、渠道等多方面更具备优势,有望在行业规范化高质量发展中脱颖而出。

3.涨价风潮起,3月交锋即将响起

3.1原材料价格高企,家居行业掀起涨价潮

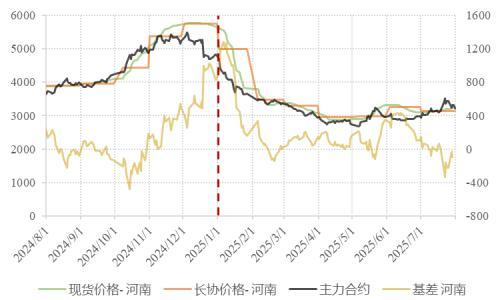

原材料价格波动影响家居产品成本。(1)木材是家居产品的重要原材料,进口依赖度较高。2021年,人造板价格呈现不同程度上涨。鱼珠木材市场数据显示,2021年末,15cm胶合板、20cm刨花板、15cm中纤板的价格分别较年初上涨了7.79%、3.23%和4.44%,年中价格振幅分别达到9.21%、8.89%和10.23%。截至2022年3月,木材价格较当年年初有所回落。亿欧智库预计,受到国际市场和产区政策影响,我国木材价格未来或将继续维持在较高水平。(2)金属材料:2021年,多种五金材料价格上涨,其中不锈钢材料、铝材价格涨幅较大。根据工商业联合会,2021年,不锈钢材料、铝材、铜材、管材、工程塑料、磁器价格指数较年初分别上涨31.56%、25.17%、12.46%、6.57%、14.23%和10.37%。铜材、铝材价格指数于2022年中下滑后企稳反弹,其余五金材料2022年的价格波动相对较小。与2021年最高点相比,截至2023年2月17日,铜材价格指数回落超过10%,不锈钢材料价格指数较为平稳,铝材价格指数维持高位,工程塑料价格指数微降。在新冠疫情冲击、能源危机、进出口环境变化、环保政策等因素影响下,原材料价格上涨对家居行业成本造成一定压力。

家居行业连续三年启动涨价行情。自2021年起,家居上游原材料价格开始上涨,家居企业成本骤增,为转嫁部分成本压力,企业纷纷采取涨价策略等方式,涨价已成行业共识。根据财联社报道,2021年十一前后,欧派家居、东鹏控股、帝欧家居等多个家居产业链公司宣布调价。据观察网不完全统计,2022年上半年,家居涨价潮再次汹涌而至,科凡家居、尚品宅配、箭牌家居、蒙娜丽莎、新明珠集团等20余家中国家居企业发布提价通知,价格涨幅约3%-15%。2023年,全球家居行业涨价潮拉开序幕,日本卫浴及厨房企业Takara Standard、韩国汉森家居、韩国Hyundai Livart Co.等国际家居公司投身于新一轮涨价潮,大多国际家居公司对于产品调价的解释主要包括原材料价格上涨、仓储费用上调、汇率波动等。家居行业涨价成为大势,一定程度上缓解了部分成本上涨的压力,有助于改善企业盈利能力。

3.2疫后重聚,家居展会强势回归

疫后重聚,家居展会强势回归,推动行业加速复苏。近三年,新冠疫情反复,宏观经济环境受到较大冲击,家居消费需求受到抑制,大多家居展会经历延期或取消。2022年底开始,防疫政策逐步调整,第一波感染高峰期已过,国家将恢复和扩大消费摆在优先位置,2023年家居行业将破冰逢春,家居消费复苏值得期待。家居展能加速企业资源和专业观众资源的整合,为各大家居企业提供展示平台,推动业内企业碰撞与发展,同时通过线下体验刺激消费欲望,激发消费活力。2023年开年以来,2月家居展会陆续开启,3月迎来北京建博会、中国家博会、名家具展等多场大展。今年家居展会强势回归,有望助力产业向上突围。

315将近,家居行业玩家各显神通,预计“整家”概念仍是热门。春节过后是装修小旺季,一般来说,家居行业会在315迎来年内第一波大促。回顾2022年家居315活动,“整家定制”是最热细分赛道;整家套餐既可满足消费者一站式购物需求,又可以帮助企业精简SKU和提高生产效率,预计整家今年仍是热门方向之一。截至目前,多家家居公司已经陆续开启今年的315大促预热。其中,红星美凯龙开启了第二届“315 FUN肆嗨购节”,大促期间,欧派、喜临门、芝华仕、九牧、美的等品牌预计将推出各类活动超过三百场。

4.家居行业重点公司介绍

4.1定制家居

当前定制家居企业众多,形成以欧派家居为首,众多企业跟随的局面。参考申银万国行业(2021)分类,SW定制家居中有16个上市公司;其中,欧派家居、索菲亚、尚品宅配等公司规模靠前。根据Wind,2022年前三季度,SW定制家居行业约44%的公司实现营业总收入同比增长,约31%的公司实现归母净利润同比增长。

我国定制家居领域,逐步走向一超多强格局,欧派家居综合实力领先。从收入端来看,欧派家居的营业总收入远超其他定制家居上市公司,2021年实现营业总收入204.42亿元,同比增长38.7%,营收规模是排名第二的索菲亚的2倍左右。2022年,受到疫情反复、地产拖累等因素冲击,公司前三季度实现营业总收入162.69亿元,仍做到同比增长13.0%,尽显公司经营韧性。除欧派家居外,索菲亚的营收规模已突破百亿,2021年尚品宅配、志邦家居的营收规模也超过50亿元。从利润端来看,欧派家居的归母净利润规模遥遥领先于同赛道的其他公司。2021年,欧派家居的归母净利润达到26.66亿元,同比增长超过29%;2022年前三季度,欧派实现归母净利润接近20亿元,同比呈现个位数下降。另外,定制家居头部企业索菲亚近年表现值得关注,公司2022年利润端呈现较好恢复。2021年,索菲亚由于原材料涨价压力、产品SKU短期大幅增加、直营整装和米兰纳运作等原因,导致毛利率下滑;同时,当年由于恒大事件等原因计提了大额资产减值损失和信用减值损失。2022年,索菲亚轻装上阵,前三季度公司实现营收和归母利润同比双增。

欧派家居:欧派家居起于橱柜,逐渐发展成家居行业头部公司。欧派家居成立于1994年,是国内领先的一站式高品质家居综合服务商。公司主要从事全屋家居产品的个性化设计、研发、生产、销售、安装和室内装饰服务。公司由定制橱柜起步,并从橱柜向全屋产品延伸,覆盖整体厨房、整体衣柜(全屋定制)、整体卫浴、定制木门系统、金属门窗、软装、家具配套等整体家居产品。目前,公司定制家具产品生产总规模居于行业第一,2021年衣柜业务收入破百亿,橱柜业务收入超75亿元,为橱柜衣柜双领域龙头;未来,公司认为木门业务有望发展成为第三业绩增长曲线。欧派是大家居战略倡导者,乘风破浪。为顺应市场发展和消费者需求变化,公司在2018年开始试点推进欧派整装大家居商业模式,逐步开拓整装、家装渠道,在优化渠道的同事,提高生产经营效率。2021年,公司推出新品牌“StarHomes星之家”,实现双品牌切入一体化整家定制赛道,以定制产品为核心+资源整合+双龙联盟的形式持续进化。欧派家居从单品做精做大,到全屋定制、整家定制,再发展到整装大家居,在家居行业乘风破浪。根据欧派家居业绩预告,2022年,公司预计营业收入比上年增加10.22亿元-30.66亿元,同比增长5%至15%;预计归母净利润实现微增或持平,同比增长0%至5%。

索菲亚:索菲亚从衣柜起家,系定制家居领先企业。公司成立于1981年,主要从事定制柜、橱柜、木门及配套家居产品的设计、生产及销售,以定制为主要业务模式核心。公司旗下品牌包括索菲亚、司米、华鹤、米兰纳,四大品牌互相呼应,覆盖衣橱门全品类,同时辅以墙板定制、家具家品风格搭配,全面服务线上线下零售、整装、工程等全渠道客户。公司2020年确立大家居战略,2021年推出整家一体化定制的策略,2022年将继续推动整家战略深入落地,深度赋能经销商。2021年,索菲亚的定制衣柜及其配件业务收入达到82.69亿元,定制橱柜及其配件业务收入为14.20亿元。根据公司业绩预告,2022年,公司预计营业收入比上年增加5.20亿元-10.41亿元,同比增长5%至10%;预计归母净利润为9.5亿元-11亿元,同比增长675.03%至797.41%。

尚品宅配:尚品宅配是国内率先提出“全屋定制”概念的家居品牌。公司成立于2004年,主要从事全屋板式定制家具生产,为客户打造全屋整体一体化解决方案,推出大师联名款、优雅精致家、灵感艺术家、文艺个性家、年轻时尚家等风格;同时,公司向家居行业企业提供设计软件及信息化整体解决方案的设计、研发和技术服务,同时为全国家装企业提供装修用主辅材及上述家居产品。在2C消费者业务领域,公司推出BIM整装模式,实现家装、家装主辅材、全屋定制家具及配套家居产品、装配式背景墙、软装配饰、电器等家居全品类的一站式配齐;在2B产业互联网领域,HOMKOO整装云赋能家装行业,打造国内领先的家居产业互联网平台。2021年,公司实现营业收入73.10亿元,其中定制家具占比70.37%,配套家具产品占比14.16%,整装业务占比10.79%,OTO引流服务和软件业务收入占比较小。

尚品宅配增发募资,产能扩张为业绩复苏与增长作铺垫。根据公司公告,尚品宅配拟募资不超过8亿元,用于成都维尚生产基地建设项目。2019年,公司产能利用率为94.6%;2020-2021年,疫情发生使得公司产能利用率有所下行,但仍保持较高水平;2022年前三季度,上半年淡季叠加华东华南等重要收入贡献地区受疫情严重冲击,公司产能利用率相对较低。目前,随着国内防疫政策放开,经济复苏预期增强,定制家居行业仍处于上升通道,家居消费需求将逐渐释放,公司预计自身业务也将随市场复苏快速增长。根据公司公告,无锡和成都维尚生产基地落成投产后,2025年,尚品宅配的产能将扩张至501.29万套,为满足公司未来订单增长做好铺垫,凸显公司对未来恢复和发展的信心。

志邦家居:志邦家居是全屋定制领域的专业品牌,往整家全品类模式融合发展。公司成立于1998年,专注于全屋定制家居的研发、设计、生产、销售和安装服务。公司由定制橱柜起步,由整体厨房领先迈向整家定制领先,产品囊括九大空间,包括整体厨房、全屋定制、定制木门/墙板、整体卫浴、家具配套、软装等整体家居产品。公司整合厨柜、衣柜、木门、成品四大品类资源,开发套系化产品,用品牌赋能产品,塑造年轻时尚的品牌形象。与欧派家居和索菲亚相似,公司目前的主要产品为橱柜、衣柜和木门。2021年,公司橱柜、衣柜、木门业务收入分别为29.34亿元、17.60亿元和1.70亿元,其中木门业务在小基数下增速亮眼。虽然2022年疫情频发,市场环境低迷,志邦家居通过深化内外部联动,逆势实现营收利润双增。2022年前三季度,公司实现营业总收入35.17亿元,同比增长5.86%,实现归母净利润3.15亿元,同比增长4.95%。

4.2成品家居

参考申银万国行业(2021)分类,SW成品家居中有15个上市公司;其中,顾家家居、梦百合、喜临门、慕思股份等公司规模靠前。根据Wind,2022年前三季度,SW成品家居行业约40%的公司实现营业总收入同比增长,约47%的公司实现归母净利润同比增长,其利润端整体表现优于同期的定制家居赛道。成品家居领域,国内品牌以顾家家居首当其冲。从收入端来看,顾家家居的营业总收入远超其他成品家居上市公司,2021年实现营业总收入183.42亿元,同比增长44.8%,营收规模是排名第二的浙江永强的2.25倍。虽然2022年家居市场整体大环境欠佳,但顾家家居以深化变革为主基调,实现营收利润双增。除顾家家居外,2021年营收规模超过50亿元的成品家居上市公司还包括浙江永强、梦百合、喜临门、慕思股份、恒林股份、美克家居和曲美家居。从利润端来看,顾家家居、慕思股份、喜临门排名靠前,2021年归母净利润分别为16.64亿元、6.86亿元和5.59亿元,分别同比增长96.9%、28.0%和78.3%。与定制家居相比,成品家居50亿以上规模级别的公司数量更多,销售毛利率也相对更高。

顾家家居:顾家家居系国内软体家居龙头公司。公司成立于1982年,专注于客餐厅、卧室及全屋定制家居产品的研究、开发、生产和销售。顾家旗下拥有顾家工艺、顾家布艺、顾家床垫、顾家功能、睡眠中心、顾家全屋定制、健康晾衣机、顾家按摩椅八大产品系列,与战略合作品牌“LAZBOY”美国乐至宝功能沙发战略合作、收购品牌德国高端家具“ROLF BENZ”、意大利高端家具品牌“Natuzzi”、国际设计师品牌KUKA HOME、独立轻时尚品牌“天禧派”、自有新中式风格家具品牌“东方荟”组成了满足不同消费群体需求的产品矩阵。公司产品远销120余个国家和地区,拥有超过6,000家品牌专卖店。2022年底,公司发布公告,拟以1.61亿出售玺堡家居51%股权,剥离后有助于公司优化业务结构和品牌运营,提升公司盈利能力。2022年前三季度,公司实现营业收入137.62亿元,同比增长4.1%,实现归母净利润14.03亿元,同比增长13.3%。

慕思股份:慕思是国内健康睡眠行业领先者。慕思品牌成立于2004年,是一家集研发、设计、生产、销售、服务于一体的健康睡眠系统整体解决案服务商。公司引进欧洲的睡眠理念和寝具设计理念,在全球首创健康睡眠系统。经历十余年储备发展,公司产品从床垫发展至综合健康睡眠产品,覆盖床垫、床架、床品和沙发等,在扩张品类的同时持续丰富产品系列,形成7大主力品牌,满足消费者多元化定制需求。目前,公司拥有华南、华东两大数字化智能制造基地,已建成以“经销为主,电商、直供、直营等多种渠道并存”覆盖全国的多元化、全渠道销售网络体系。同时,公司国际化进程持续深化,在亚洲、美洲、欧洲、澳洲等地区开设旗舰店,目前慕思的线下睡眠体验馆已覆盖全球超过20个国家和地区。慕思床垫在国内床垫消费市场的销额市占率位居行业之首,2019年占比约8.00%。2022年前三季度,公司实现营业收入41.53亿元,同比微降,实现归母净利润4.25亿元,同比增长3.0%。

喜临门:喜临门是国内床垫行业领先企业。公司成立于1984年,专注于设计、研发、生产以床垫为核心的高品质家具,产品体系覆盖软床、床垫、沙发和全屋定制。公司打造多品牌产品矩阵,多风格多层次的品牌体系以满足不同消费者个性化需求:主品牌“喜临门”为核心,定位高中端市场,旗下系列主要包括“净眠”、“法诗曼”、“爱尔娜”、“布拉诺”、及“可尚”等;主打年轻化和性价比的“喜眠”品牌主攻下沉市场;意大利沙发品牌“Chateau d'Ax”、“M&D Milano&Design”、“M&D Casaitalia”等,定位高端沙发客群。公司在国内床垫行业处于领先地位,产能规模和营销网络布局均居于前列。目前,公司拥有全球9大生产基地,在国内外拥有超4800家门店,产品销往超50个国家和地区。2022年前三季度,公司实现营业收入57.41亿元,同比增长13.8%,实现归母净利润3.89亿元,同比增长4.1%。

曲美家居:曲美是行业内少数具备全品类家具产品研发、设计和生产能力的品牌家居企业。公司成立于1993年,主要从事中高档民用家具及配套家居产品的研发、设计、生产和销售业务。曲美家居定位中高端,产品线涵盖成品家具、定制家具、软装饰品等各类家居产品,通过独创的生活馆模式将曲美全线产品、全屋设计服务和新零售模式进行有机结合。曲美家居是Ekornes AS的完全控股股东,公司纳入Stressless、IMG、Svane、Ekornes Contract等品牌,与曲美品牌一同构成差异化的品牌产品矩阵。

曲美家居海外业务稳健增长,国内业务将迎来复苏。收购Ekornes AS后,公司海外收入占比维持在六成以上,其中舒适椅品牌Stressless及其兄弟品牌IMG的收入在近年保持快速增长。2022年上半年,Stressless产品收入14.25亿元,同比增速接近21%,对应营收占比超过56%;同期,公司内销承压,曲美品牌收入同比下滑32.70%。2022年,由于新冠疫情冲击、原材料价格上涨、欧美国家加息等原因,公司业绩受到较大影响。根据公司业绩预告,2022年,公司预计实现归母净利润3,500万元-5,250万元,预计同比下降80.33%至70.49%。2023年,国内地产市场回暖预期增强,公司内销有望迎来复苏。近期,公司发布2023年定增预案,拟定增不超8亿元,软体家具产品为主要投资方向,体现公司对未来发展信心。

4.3卫浴、瓷砖等家居用品

除了定制家居、成品家居外,SW家居行业还包括卫浴制品、瓷砖地板和其他家居产品细分领域。

箭牌家居:箭牌家居系国产卫浴龙头企业。公司成立于1994年,是一家集研发、生产、销售与服务于一体的大型现代化制造企业,生产产品品类范围覆盖卫生陶瓷、龙头五金、浴室家具、瓷砖、浴缸浴房、定制橱衣柜等全系列家居产品。公司旗下主要品牌包括ARROW箭牌、FAENZA法恩莎、ANNWA安华,可满足不同消费群体需求。公司在中国区域布有十大生产制造基地(2个在建),拥有过万家销售网点,业务遍布全球60余个国家;未来,公司将加大家装渠道和下沉渠道建设,形成对市场的深度覆盖。2021年,公司核心产品卫生陶瓷、龙头五金、浴室家具收入分别为37.34亿元、22.51亿元、9.24亿元,分别同比增长24.58%、37.58%和28.33%,对应营收占比分别为44.60%、26.88%和11.03%。2022年前三季度,公司实现营业总收入52.67亿元,同比下降6.23%,实现归母净利润4.23亿元,同比增长30.26%。据公司公告,2023年,公司将继续深耕卫浴全品类产品,以智能产品为主要抓手,持续推动公司产品结构优化,深化以零售为主的全渠道营销。

东鹏控股:东鹏控股是国内建筑卫生陶瓷行业的头部品牌之一。公司成立于1972年,涵盖瓷砖、卫浴、木地板、涂料、辅材等系列产品和整装家居业务,具备“1+N”多品类优势,提供装修一站式多品类硬装产品及服务解决方案。目前,东鹏的核心产品为瓷砖和卫浴产品,其中瓷砖产品以有釉砖和无釉砖为主,卫浴产品系列包括卫生陶瓷和卫浴产品。公司以大C端业务为主,拥有覆盖全国的营销网络,瓷砖、卫浴产品经销商体系已经覆盖了绝大部分省地市级市,并累计出口100多个国家和地区。2021年,公司瓷砖业务收入达到66.71亿元,同比10.06%,占营收比重约为83.61%;卫生洁具收入10.47亿元,同比增长13.61%,占营收比重为13.13%。根据公司业绩预告,2022年,公司预计实现归母净利润1.7亿元-2.55亿元,预计同比增长10.66%至65.99%,预计扣非归母净利润1.85亿元-2.775亿元,同比增长300.32%至500.48%。(作者:魏红梅、谭欣欣)

扫一扫关注微信

扫一扫关注微信