电解铝作为大宗商品,当下最主要的竞争在电力成本端。财联社记者近期走访神火股份获悉,近年来云南水电不稳产能释放承压,但考虑后续水电“低碳”优势或将变现以及其他区域低成本窗口期已过等因素影响,公司暂无迁移当地产能的打算;而新疆地区电解铝,“最大的优势在于能源端,最大的劣势就是物流成本较高”。

神火股份办公大楼(财联社记者摄)

“难以割舍”的水电

在电解铝行业,氧化铝和电力在各项成本中占比最高,占比均在30%-40%。近期随着氧化铝期货上市报价更加透明,区域间价差较小,电力成为成本端最主要的竞争领域。

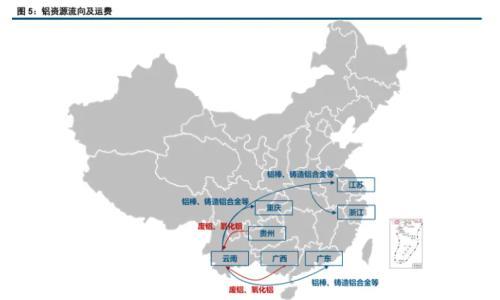

目前,神火股份共170万吨电解铝产能,其中云南水电产能90万吨,新疆火电产能80万吨。

云南方面,受季节性降水量波动影响较大,在枯水期存在“电荒”压力。自去年9月份以来,因水电供给偏紧,云南电解铝两轮整体限产约40%产能。随着丰水期来临,铝企在6月下旬已陆续启槽复产。

神火股份董事会秘书李元勋向财联社记者表示,目前云南处于丰水期,电解铝利润可观,公司正在抓紧复产。

有业内知情人士向财联社记者表示,截至7月底神火股份在云南地区的产能已恢复到80多万吨,剩下约10万吨的产能预计会陆续复产完毕。据SMM测算数据,云南地区七月电解铝利润约3800元/吨。

虽然云南水电需“看天吃饭”,后续限产可能性仍存,但神火股份暂无转移当地产能的打算。

据李元勋介绍,新疆火电稳定性较强成本更低,但目前接受置换产能的政策趋严,且自备电的窗口期已过。“没有自备电,这就意味着再去买三毛多的网电,就没有优势了”。所以,暂无迁移云南产能的打算。

此外,水电低碳电解铝附加值明显。李元勋向财联社记者算了一笔账,每吨电解铝,水电碳排放约两吨,比火电少12吨左右。按照近期碳交易六十多元每吨的价格计算,每吨水电电解铝约有七百元的优势。当然,这仍需相关政策的进一步落地执行。同时,出口端在“碳关税”的制约下,水电低碳铝也更具竞争优势。

据中国碳排放交易网数据,截至8月23日,全国碳市场碳排放配额挂牌协议收盘价报74.76元/吨,创开市以来新高。

据悉,云南枯水期(12月至次年4月)、平水期(5月和11月)、丰水期(6月至10月)电价相差较大,近期全年整体平均电价约0.42元-0.43元/度。对于前述电价,有业内人士向记者表示:“这比全国(电解铝用电)均价便宜两三分,相对来讲是有一些优势。”

运输成本拖累火电优势

新疆地区电解铝成本方面,李元勋向财联社记者坦言,“当地最大的优势在于能源端,最大的劣势就是物流成本较高”,整体上(含运出费用)单吨电解铝物流成本约1300元-1400元。

新疆火电成本优势明显。李元勋表示,考虑到自备电厂检修等因素影响,目前当地除了年均自发约100亿度电外,还需外购约10亿度。近期全年综合用电成本的含税价在0.23元-0.24元/度。

“公司新疆的自备电为坑口煤,是我们在能源方面最大的优势。”李元勋表示,通过皮带廊道运输,直接将煤从矿区运输至电厂,整个过程运输成本不仅很低且能保持长期稳定的供给。

据李元勋介绍,公司去新疆投资时配给的10亿吨煤炭资源尚未开发,目前当地煤炭供应形式仍较宽松。综合考虑能源、运输等方面的因素,公司电解铝年度平均成本上,新疆比云南低1500元/吨左右。

SMM电解铝高级分析师李加会向财联社记者表示,得益于丰富的煤炭资源等优势,新疆在电解铝成本端是最具竞争力的地区之一,但考虑到出疆物流费用较高,在一定程度上削弱了疆内铝价的竞争优势,近期来看其盈利水平与电解铝第一大省山东比已不相上下。

(记者梁祥才)

扫一扫关注微信

扫一扫关注微信