贵金属

逢高布局空单

国际金价高位小幅反弹,现运行于1776美元/盎司,金银比价68.80。近期随着需求加速恢复,美国原油库存大减,美国发布的褐皮书也显示美国经济复苏加速,劳动市场有所改善。此外,美国1.9万亿美元刺激计划获得通过,同时,拜登政府开始着手2万亿基建刺激方案,将进一步刺激经济复苏以及通胀上行。基于此,美联储主席鲍威尔表示不寻求大幅超过2%的通货膨胀,也不寻求长期超过2%的通货膨胀,有工具应对高通胀压力。流动性暂时较为宽松,但长期存在收紧的风险。欧洲央行维持三大基准利率不变,宣布将加快其疫情纾困紧急购买计划(PEPP)来阻止债务融资成本的上升;此外,美联储对于通胀的容忍度增强,但值得关注的是,新兴市场中巴西、土耳其和俄罗斯率先加息,其他央行也可能会跟随调整。截至4/20,SPDR黄金ETF持仓1021.70吨,持平,SLV白银ETF持仓17793.52吨,前值17845.47吨。操作上,关注全球疫情发展及货币政策变化,建议逢高布局空单。

铜(CU)

暂时观望

隔夜沪铜高位震荡,波动较大,早市持货商试图拉升水报好铜价,无奈市场不予认可直接调降为平水,平水铜供应略松,主动降为贴水40元/吨~贴水30元/吨。个别大贸易商贴水80元/吨~90元/吨抛售湿法铜,成交积极,很快完成销售。平水铜贴水50元/吨~40元/吨,成交仍未见好转。今日票据因素仍导致市场存有10元/吨~20元/吨价差。操作上,暂时观望。

铝(AL)

去库周期,逢低做多

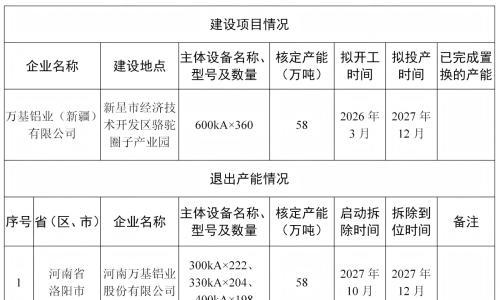

伦铝高位回落,沪铝震荡走弱,市场整体上偏强运行。库存方面,昨日LME铝库存181.9万吨(-4625),SHFE仓单库存158400吨(-151)。产业上,04月19日,国内电解铝社会库存115.8万吨,再度下降3.6万吨。截至4月初,全国电解铝年化运行产能3944万吨,有效建成规模4359万吨/年,电解铝企业开工率90.5%。原料上,从成本来看,氧化铝成本支撑抵消北方复产消息,价格依旧不温不火,电解铝利润超过4000元/吨,预计4月电解铝供给增量有限,内蒙古集中减产和检修影响显现,新增进口规模受制于船期等影响,整体供给规模预期不大。需求端,终端汽车消费由于芯片供应问题加剧,限制了汽车板块需求,传统铸造合金产业链利润也遭大幅压缩,国内电解铝维持小幅去库态势,但去库速率或将低于往年同期水平。整体上,碳中和影响供应预期持续,消费预期较好,库存拐点已到来。建议区间偏多参与,关注中线逢低布局多单机会,期权暂时观望。

锌(ZN)

矿端到货,暂时观望

伦锌高位回落,沪锌震荡走弱,市场整体上震荡运行。库存方面,昨日LME锌库存29.40万吨(-775),SHFE仓单库存39725吨( 0)。产业上,04月19日,锌锭库存总量为19.15万吨,略增2400吨。供应端,主流港口锌精矿库存环比下降1.4万吨至10.7万吨;进口锌精矿加工费持平为70美元/吨,国产矿加工费4000元/吨。由于4-5月部分炼厂进口矿长单将集中到货,预计将达35-40万实物吨,并且内蒙古矿山4月恢复至正常生产,仅部分受制于季节性影响,整体国内锌矿供应将持续恢复,导致整体上精炼锌供应的稳步提升,预计4月锌矿加工费也将止跌回升。需求端,下游氧化锌企业,4月中旬订单及产量稳中有升;镀锌管企业受原料钢材高价影响,终端需求走弱,成品库存压力增加。整体上,锌基本面呈现略强格局,建议区间偏多参与,关注中线逢低布局多单机会,期权暂时观望。

铅(PB)

炼厂检修,暂时观望

伦铅再度转跌,沪铅大幅回落,市场整体上震荡运行。库存方面,昨日LME铅库存11.55万吨(-675),SHFE仓单库存63199吨(-50)。产业上,04月19日,铅锭社会库存总计为68.30千吨,增加了1250吨。供应端,原生铅企业生产稳定,成品库存环比降低;再生铅企业生产亏损有所收窄,出货积极性开始增加。4月再生铅炼厂复工提产与环保检修并存,预计4月全国再生铅产量将延续增势,增幅逾2万吨至35.6万吨,供应压力依然较大。需求端,下游电动自行车铅酸蓄电池市场季节性淡季,下游蓄电池生产企业成品库存累增压力上升。大型电动自行车铅酸蓄电池生产企业成品库存累增至15-25天,部分企业的生产基地开工率已经下调了10%-25%,汽车起动电池消费也表现趋弱。整体上,铅下游进入消费淡季,再生铅下方成本支撑,建议区间参与,保值者中长线选择参与逢高抛空的机会。

镍(NI)

暂时观望

夜盘沪镍主力合约偏弱运行,持仓量1.8万手,美元指数反弹,伦镍15980美元/吨附近运行。菲律宾总统宣布取消2012年实施的新矿产协议的禁令,以增加国家收入,用来资助基础设施项目和其他计划。进口方面,截止4/15,俄镍提单进口亏损292元/吨。库存方面,截止4/20,LME库存264474吨( 1710),上期所周度库存9554吨(-376),上期所仓单8201吨( 42)。基本面来看,供应方面,菲律宾雨季过后镍矿价格有所松动,国内铁厂前期以消耗库存为主,现有较强补库需求,预计矿价下跌空间有限。受益于春节后不锈钢排产回升及印尼进口量不及预期,国内镍铁需求将逐步复苏,镍铁价格持稳于1110元/镍左右。库存方面,国内精炼镍库存续降,而海外库存累升,使得较多进口资源流入国内市场,对精炼镍紧张格局有一定程度缓解,但镍豆升水仍维持坚挺表现。需求方面,节后不锈钢需求尚可,社会库存去库力度强劲,钢厂排产重回高位;全球新能源汽车需求进入景气周期,硫酸镍延续了去年下半年以来的增产状态,对原料需求继续维持高位。操作上,建议暂时观望。

扫一扫关注微信

扫一扫关注微信