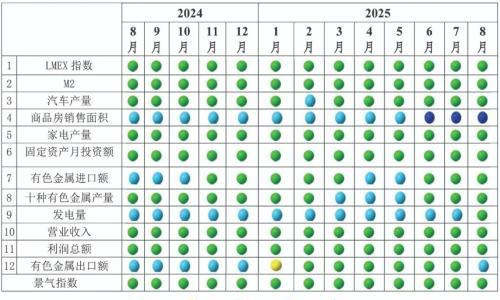

本周焦点

上周电解铝价格在19000-19500元/吨之间震荡运行,负反馈向上游传导,挤压成本端利润。电解铝全行业现金利润小幅回暖到1200元/吨附近,自发减产行为并没有进一步扩大,之前传出的山西某铝厂减产40%、河南某铝厂全停的消息均没有得到执行,贵州全停的消息也没有坐实,最终减产10-30%不等。

临近冬奥会,蒙西再传减产消息。减产的逻辑在四季度初已经炒作到极致,使用自备电的铝企实际减产力度或不及预期。2022年的分歧点在于铝厂究竟能不能复产和投产,以及用什么样的速度恢复?

2021年电解铝减产产能合计约300万吨,减产的原因五花八门。随着发改委等多部门密集出台政策调控煤价,电力最紧张的时候已经过去,明年采暖季过后有序用电情况有望进一步放开,那么影响产能恢复的重点回到了能效双控上。

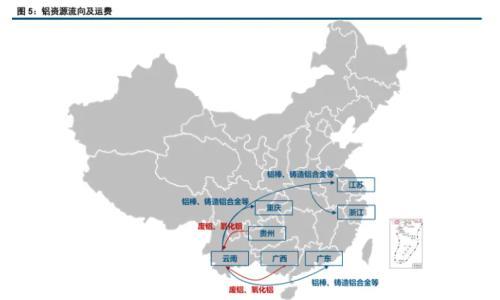

国务院发展研究中心原副主任刘世锦认为,要实现双碳目标,关键是用绿色技术替代传统技术,要减少碳排放,而不是减少生产能力。减产故事的尽头并不等于双碳故事的尽头,因此未来在考虑能效双控的时候,可能不只是单纯地考量能源消费总量,而是通过调整能源结构,用低碳或者零碳能源替代高碳能源,那么绿色水电铝一定是优先推崇的对象,叠加周边的下游配套设施加快建设,云南有望在2022年复产,建好的新产能紧随其后。同理,内蒙古、青海等地不断加快光伏、风电等清洁能源的建设,电解铝厂使用清洁能源的占比逐渐提高,新建的铝厂有望借助清洁能源投产。预计2022年Q2-Q4铝厂将陆续重启、投产,累计恢复产能约280万吨。

近期不同地域间的消费出现了一定分化:华南地区的加工厂前期基本没有备货,随着铝价下跌企稳后,开始有序采购。而北方、华东、华中地区的部分加工厂有高价的常备库存,面临较大亏损,接货意愿较差,因而当地社会库存有所积累。随着北方铝棒厂进一步减产,对应铝水的转化率下降,铝厂铸锭增加并逐渐运出,华东仍面临累库压力,铝价弱势难改。

终端方面,从最新公布的10月地产数据来看,新开工、施工、竣工面积当月同比继续下滑,房企的现金流压力巨大,不仅出现零拿地现象,更是难以保障正常的施工和竣工进度。新开工的坍塌对竣工的负面传导将在明年更进一步体现,考虑到新能源汽车、光伏等板块有一些亮点,2022年铝总体消费仍为负增长。短中期铝没有新的故事可讲,明年绝对价格想要冲击前高有一定困难,但是春节过后,即便电解铝有机会复产,爬产也需要一定的时间,“金三银四”依旧是全年最佳的窗口期,有望迎来去库,策略上建议择机布局跨期反套。

风险:1、限电继续升级;2、铝厂延迟复产;3、房地产超预期。

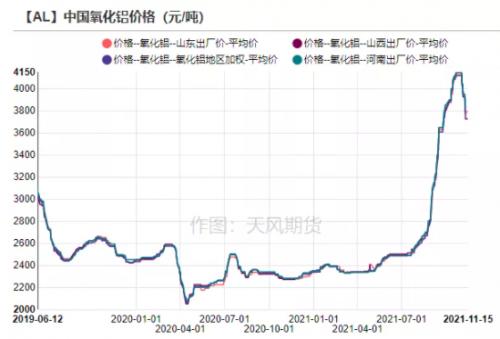

内外氧化铝价格齐跌

国内氧化铝价格不断回调

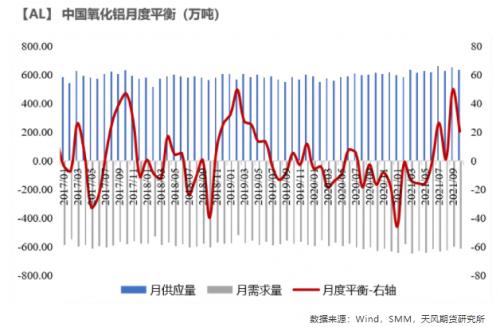

电解铝厂利润被压缩之后,出于成本考量,压价采购的意愿十分明显。近期北方最低氧化铝成交价格为3500元/吨,虽成交数量有限且成交频率很低,但对市场情绪造成了明显影响。随着烧碱和煤炭的价格下调,氧化铝成本端也逐渐下移,其月度供需始终处于过剩的状态,预计下方仍有空间。

澳铝FOB价格回落,进口窗口开启中

9月份我国进口氧化铝36.1万吨,1-9月份累计进口269.4万吨,同比减少14%。澳大利亚氧化铝FOB价格下跌至400美元/吨,海外氧化铝转向过剩,下方仍有空间。当前山西氧化铝价格折成美元约578美元/吨,进口依旧有利润,吸引海外氧化铝流入。比值下行,进口窗口关闭

沪伦比值下行,进口窗口关闭

2021年9月,电解铝进口9.6万吨,环比下滑9%,同比下降44%。1-9月国内累计进口112.46万吨,累计同比增长46%。

随着国内进口窗口关闭,众多外贸商将原本打算进口的货物拉往欧洲等地。目前沪伦比值回到1.146附近,进口亏损超过1000元/吨,上海保税区库存积累11800吨至83300吨。铝棒减产,铸锭比例增加

开工环比回升,不及往年同期

上周,龙头铝加工企业周度开工率回升0.8%至66.6%。分板块来看,上周硅价继续走低,原生铝合金市场稍显混乱,轮毂厂亦在刚需支撑下艰难经营,忍受低利润力保市场,按需采购。板带箔方面维持相对较高开工,加工厂反馈下游客户下单意愿上涨,新增订单量回升。型材方面,建筑型材企业南北方逐渐拉开了差距,南方建材企业开工率维持稳定,排产期正常,订单方面受制于现金流的问题增量不多,而北方企业受天气影响下单有一定减量;工业型材企业生产和订单保持旺盛的态势,周内订单充裕,江浙地区限电完全缓解后生产正常。

总体而言,下游开工环比回升,但是远不及往年同期情况。

铝材出口表现尚可

2021年10月,未锻轧铝及铝材出口47.96万吨,1-10月累计出口454.7万吨,累计同比增长14.3%。海外需求依旧强劲,铝材月度出口整体表现尚可,月均出口量预计维持在48万吨水平。铝棒供需双弱的局面持续

铝棒厂减产叠加西北部大雪天气,部分运输受阻,导致到货量较少,铝棒出库虽然环比继续走弱,但是整体库存进一步下滑至11万吨附近。目前北方某电解铝厂有意向申请上期所注册交割品牌,遂逐渐关停其配套的铝棒生产线,将铝水转为铸锭,预计后续铝棒到货量依旧偏低。

从加工费来看,佛山、无锡两地加工费分别运行至750元/吨、500元/吨,铝基价低位运行,硅价回落,下游逢低询价补货,持货商反馈出货一般。

铸锭增加,电解铝去库僵持

本周一电解铝社会库存积累1.6万吨至102.3万吨,佛山近一周出库表现尚可,前期没有备货的下游加工厂,随着铝价下跌企稳后,开始有序采购。而北方、华东、华中地区的部分加工厂有高价的常备库存,面临较大亏损,接货意愿较差,因而当地社会库存有所积累。随着北方铝棒厂进一步减产,对应铝水的转化率下降,铝厂铸锭增加并逐渐运出,华东仍面临累库压力。

扫一扫关注微信

扫一扫关注微信