能源危机加剧供应困境之际,锌、铝、铜等工业金属价格正在一路狂飙。

由于减产和对能源成本上升的担忧,上海期货交易所期铝价格飙升,周一(18日)创下15年新高。同时上海期锌周一大涨8%,创下14年新高。其他金属亦有较大涨幅。

经济学家宋清辉对21世纪经济报道记者表示,工业金属本轮飙涨背后有两大驱动因素,第一个因素是欧亚多国的停电停产以及能源价格飙升,直接推动了工业金属近期价格飙涨。第二个因素是全球经济正处于快速恢复之中,宏观和基本面利好因素不断增多,推动工业金属价格持续上行。

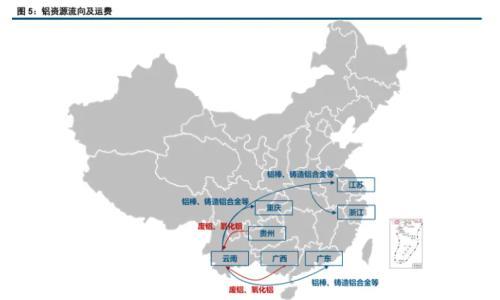

能源危机加剧供应困境需要注意的是,很多工业金属都是“能耗大户”。海通国际表示,从纯金属产品角度看,镍、铝、硅、镁等产品的单吨耗电较大,均属于高耗能行业。

以铝为例,电解铝是全球铝材的主要生产渠道,其产出过程需要消耗大量的能源。每产出一吨铝大约需要消耗14兆瓦时的电力,足够一个普通英国家庭使用三年多。如果把年产6500万吨的铝产业当做一个国家,那么其将成为世界第五大电力消费国。

随着世界各地结束新冠疫情导致的封锁、经济重新开放,对金属的需求普遍旺盛,用于炼钢的锌需求强劲,用于食品包装、汽车和建筑的铝需求也出现了反弹,但能源危机却导致全球纷纷减产。

Nyrstar和嘉能可都已宣布调整锌产能来节约能源支出。总部位于比利时的Nyrstar上周表示,将在其三个欧洲锌冶炼厂削减多达50%的产量。在欧洲也拥有三个锌冶炼厂的嘉能可(Glencore)也表示,正在“调整生产”以节省能源成本。

荷兰唯一的原铝生产商Aldel本月早些时候表示,由于目前电价高企,该公司将暂停原铝生产。该公司首席执行官Chris McNamee称,其位于荷兰德尔夫兹尔的工厂目前正在停产,并将从周一停产到至少2022年初。Aldel年生产能力为11万吨原铝和5万吨回收铝。

宋清辉对记者表示,能源危机对金属供应的影响巨大,或会对金属价格形成有力支撑。特别是从短期来看,能源危机一时难以解决,给金属加工制造商带来的压力巨大,致使其成本进一步提升,金属价格很可能一直会在高位区间徘徊。

德国商业银行(Commerzbank)金属分析师Daniel Briesemann在给客户的一份报告中表示,产量的任何持续下降都将导致锌市场“严重供不应求”。

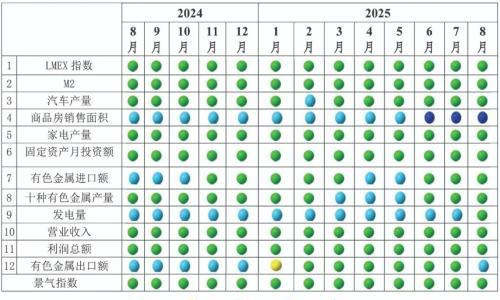

各种金属基本“无一幸免”中国方面,18日国家统计局公布的数据显示,中国9月包括铜、铝、铅、锌和镍在内的10种有色金属的产量为523万吨,是2020年7月以来的最低月度水平。由于限电对金属生产造成广泛影响,9月产量较8月的529.5万吨下降了1.2%,较上年同期也下降了1.6%。

此外,中国9月铝产量连续第五个月下降,持续电力短缺导致工业部门进一步减产。中国上个月原铝产量为308万吨,较8月的315.5万吨下降了2.4%,同比下降了2.1%。

独立金属顾问Robin Bhar估计,中国今年的铝产量已经减少了10%,相当于减少300万吨左右。“我们看到的情况是,铝和其他金属供应受到挤压之际,需求却异常强劲,供需严重脱节。”

伦敦贸易公司Concord Resources首席执行官Mark Hansen称,中国的许多铝厂已经歇业,铝产量可能已经见顶,至少在短期内是这样。由于市场供应不足,需要刺激对于中国以外地区新产能的投资,未来12个月铝价可能达到每吨3400美元。

在供应减少之际,金属库存正不断下降。伦敦金属交易所公布的最新数据显示,18日铝库存减少6800吨,铜库存减少25吨,镍库存减少1434吨,铅库存减少225吨,锡库存不变,锌库存减少1750吨。此前在15日,伦敦金属交易所铜库存已经创下1974年以来的最低水平,LME仓库中可自由供应的铜只剩1.415万吨,而行业每年的消耗量约为2500万吨。

高盛全球商品研究主管Jeff Currie表示,商品市场供应不足极为普遍,铜库存正在以8%-10%的速度下滑,这种情况是从未能预想的,而欧洲锌工厂的停产也向我们展现了问题跨国家、跨品类传播的情况。

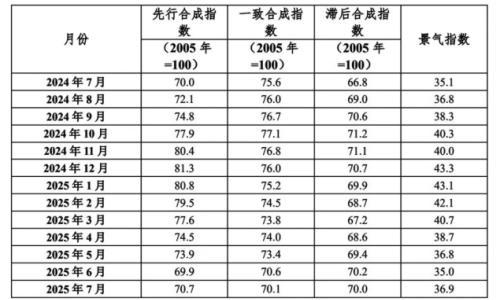

工业金属涨势还未到头?由于供不应求的局面短期无法缓解,工业金属未来可能仍有一定的上涨空间。

以铜为例,高盛在最新报告中指出,随着铜库存迅速紧缩,全球铜库存可能在年底达到历史最低水平,预计铜市场将出现严重的供需不平衡问题,并将年底铜价预期上调至10500美元/吨。

对此高盛解释称,电力短缺影响金属冶炼等厂商,进而影响铜生产,造成供应短缺问题。煤炭供应和铜库存的急剧下降之间存在很强的正相关关系。此外,从铜回收市场来看,废铜回收并不能缓解短期内的供应问题,废铜回收占全球精炼铜产量的20%和半成品铜消费量的近30%,同时马来西亚关于废铜出口质量规定的把控更严格,也限制了废铜供应。

与高盛类似的是,Marex Spectron商品经纪人Anna Stablum也表示,在电力短缺和供应担忧的情况下,对铜的看涨情绪升温,“本月马来西亚新的回收限制也导致废铜市场大幅收紧,迫使贸易商转向精炼金属。”

此外,从碳中和角度来看,一些投资者特别看好铜、铝和锂等金属的一个原因在于,在环保问题限制供应之际,绿色能源项目对这些材料的需求料将激增。例如,锂是电动汽车充电电池的关键材料,美国官员表示,他们希望提高锂等关键材料的国内产量,但加州、内华达州和北卡罗来纳州的项目面临在当地遭到反对和许可程序漫长的问题。

Jefferies金属和矿业分析师Chris LaFemina预计,供应紧张将促使价格上涨,如今环境问题在任何地方都很重要,现在大多数限制供应的因素都与环境问题有关。

更糟糕的是,金属供应无法在短期内跟上。DWS Group大宗商品主管兼投资组合经理Darwei Kung表示:“即使企业现在决定投资,也需要一段时间才能真正到位。”

展望未来,宋清辉对记者表示,由于全球能源危机导致大批相关供应链中断,叠加工业金属库存偏低,未来工业金属价格或还有较大幅度上涨空间。

种种迹象来看,金属市场最糟糕的日子可能还没来。“全球金属市场将在2022年迎来有史以来最紧张的时期,”CRU铝材和产品研究主管Eoin Dinsmore警告称。

扫一扫关注微信

扫一扫关注微信