宏观分析

国内:跨周期调控持续发力中。央行称2022年要进一步丰富宏观审慎政策工具箱,发挥好宏观审慎管理着眼宏观、逆周期调节、防风险传染的功能。另外根据银保监会消息,2021年我国宏观杠杆率下降大约8个百分点。宏观杠杆率的下降加大了后续政策发力的空间。

国际:美联储主席鲍威尔昨日出席半年度货币报告听证会时表示,支持在3月开始加息,个人倾向加息25bp。鲍威尔的讲话为当前的市场指明了政策节奏,表明美联储大概率会采取小幅度高频词的加息方式。东欧局势方面,俄乌双方准备展开新一轮和谈。受此影响,美股昨日大涨,美债收益率止跌。今天美国将会公布最新的耐用品订单数据,建议关注。

贵金属

COMEX黄金期货收跌0.67%报1930.8美元/盎司,COMEX白银期货收跌0.49%报25.415美元/盎司。当前持续发酵的地缘危机推动着支撑着对避险资产的强烈偏好,带动了贵金属价格的震荡。未来仍然需要密切关注东欧局势的进一步发展,如果局势开始缓和,则前期对于贵金属的避险支撑将会转为利空。另外2月非农即将公布,作为联储加息前最重要的就业数据,建议关注。COMEX黄金核心价格区间【1780,2050】美元/盎司,COMEX白银核心价格区间【22.5,27】美元/盎司。

投资策略:观望,套保操作建议避开政策节点。

风险提示:俄罗斯与乌克兰冲突进一步超过市场预期,美联储鹰派超过预期。

铜

LME铜涨1.74%,报10255.0美元/吨。上海铜升30,广东铜贴75,现货方面进口货源流入,库存走高,升贴水低迷。俄乌冲突持续,俄罗斯制裁升级,原油价格上涨,通胀担忧加剧,提振有色价格,铜价走强。另外鲍威尔暗示3月加息25BP,称后续将灵活加息,缓和市场货币政策加速收紧担忧。对铜而言,现货仍然在弱现实(消费差)、强预期(跨周期政策发力)间持续拉锯,宏观情绪冲击下价格短时走高,维持铜价高位震荡趋势判断。铜价核心价格区间【69000,73000】元/吨,伦铜核心价格区间【9700,10500】美元/吨。

投资策略:维持区间震荡操作。

风险提示:俄乌冲突超预期升级,货币政策收紧不及预期。

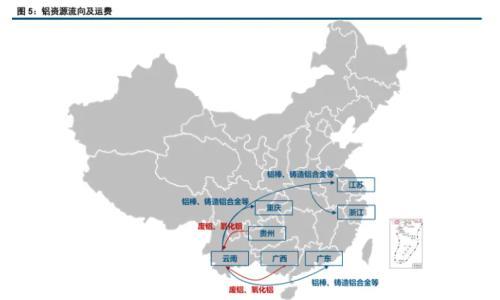

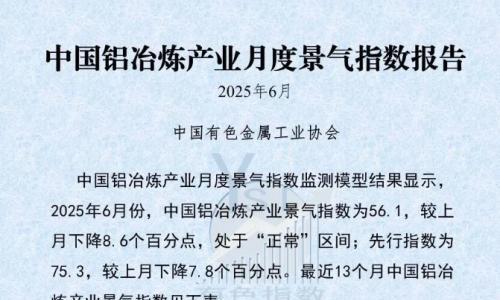

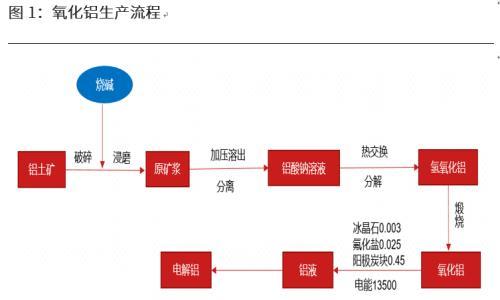

铝

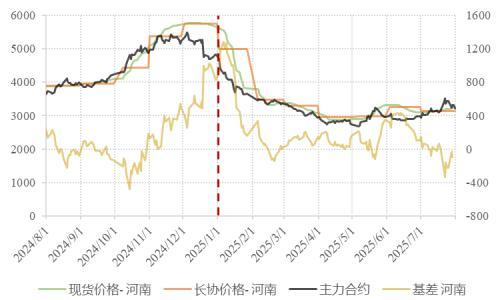

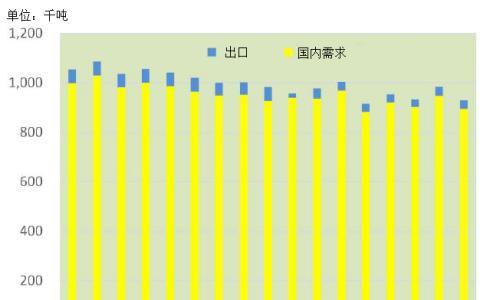

隔夜LME整体盘面价格宽幅震荡,开盘价3480美元/吨,收盘价格3631美元/吨,涨4.3%,上周上海铝对03贴85 ,广东铝对03贴95 ;昨日铝价转大涨,早间出货压力迫使持货商仍然普遍大幅下调,不过随着报价走低,在低位基差预期下接货方开始积极入场采购,价格与成交随之逐渐好转。俄乌战事持续扰动,欧美国家宣布或将俄罗斯剔除SWIFT体系,这一制裁或对俄罗斯贸易造成影响,部分货运公司宣布不再接受俄罗斯的货源,海外铝锭短缺预期强烈;本周电解铝社会库存增加1.8万吨至111.7万吨,供应端复产节奏加快,消费情况维持稳定,但在供应端产能低基数的情况下,供需仍趋紧,二季度去库可期,叠加海外扰动,预计沪铝偏强运行,沪铝运行区间在【22000,24000】,伦铝运行区间【3400,3700】

投资策略:考虑22000附近的多头,宜布局borrow策略。

风险提示:建材消费继续恶化/抛储/宏观风险。

铅

隔夜基本金属多数上涨,伦铅收涨0.15%沪铅收跌0.64%,内外走势进一步分化。现货市场持续贴水报价,零单成交困难。随着俄罗斯被金融制裁风险上升,中国自俄罗斯进口铅精矿占比约22%,占比较大,需关注对精矿贸易端的冲击。当前海外偏强主导铅价,国外紧缺需中国增加出口来缓解,能源高涨通胀预期抬升,铅价短期维持震荡偏强,沪铅主要波动区间15000/15800元,伦铅波动2200/2450美元。

投资策略:宜观望,等待国内累库兑现仍可逢高试空。

风险提示:低库存下海外软逼仓。

锌

隔夜伦锌在海外天然气飙升的推动下,逐步推高,摸高3910,最终收报3890,涨幅2.79%。昨日现货市场上海锌对04合约贴水65-55,广东锌对04贴75-65,天津锌对03贴120-90元/吨。海外能源暴涨,欧洲电力供应问题再度引发市场对锌供应的担忧,近日锌价波幅加剧,核心运行区域【25000,26200】元/吨。受益于海外能源价格的飙升,锌价录得大幅上涨,但近日欧美通胀指标再度走高,临近美联储议息会议时点,因而不建议追多。

投资策略:可择机入场反套。

风险提示:无

镍

隔夜伦镍价格继续创新高,开盘价25225美元/吨,盘中冲高至26500美元位置,收盘价26000美元/吨,收盘大涨650美元/吨,涨幅2.56%,Cash-3m升贴水410/470B。上海金川镍升水(04合约)3650元/吨,镍豆升水4250元/吨,进口镍升水2900元/吨,现货升水略有回升,沪市远月价格稍有补涨。俄乌冲入引发供给担忧,能源价格大涨带动金属走强,市场担忧俄镍受制裁牵连而影响物流去向,镍价表现为外强内弱,而产业方面镍低库存和继续去库预期不变,产业需求支撑价格维持强势,价格站稳25000美元上方位置后,趋势上有望继续创新高,而沪市由于俄镍物流流入中国预期影响,价格相对伦镍滞胀,两市比值继续走弱。

投资策略:多头跟踪止盈或观望。

风险提示:俄乌冲突演绎不确定性、需求不及预期、政策不确定性。

锡

昨日LME锡延续高位震荡,开盘价45600美元/吨,收盘价45760美元/吨,跌25美元/吨,跌幅0.05%。昨日云锡对04升1000,市场仅有低价散单成交,下游方面畏高鲜有入市询价接货,整体交投冷清。供应端方面,根据矿贸易商反馈,2022年1-2月缅甸进口的锡精矿数量较多,锡矿紧张情况可能略有缓解。另据了解,印尼小型矿商生产受阻主要是由于手续问题,有望较快得到解决,对实际供应影响较小。近期矿端供应基本恢复正常,高价对需求有一定抑制,短期锡价冲高后或有回调。沪锡运行区间【300000,340000】元,伦锡运行区间为【41000,45000】美元。

投资策略:投机多头逐步获利了结,产业可逢低补库。

风险提示:矿山修复超预期。

扫一扫关注微信

扫一扫关注微信