4月25日,在SMM主办的2024SMM(第十九届)铝业大会暨首届铝产业博览会-工业铝挤压材应用论坛上,SMM铝品目高级分析师姚可欣表示,2024年全年国内原铝总消费量有望同比增长3%左右,新能源汽车及光伏行业的发展带来的原铝需求增量,足以补齐房地产疲软带来的需求下滑量。

预计2024年组件产量依旧保持双位数增长,但结合光伏型材库存情况,预计2024年光伏型材产量增速在10%左右。预计2024年国内交通用原铝总量将同比增长1.4%左右。

01

供应端

工业型材产量逐年递增2024年其占比或将反超建筑型材

2023年保交楼、城中村改造等地产扶持政策成效凸显,叠加新能源行业迅猛发展,国内铝型材产量达2244万吨,同比增加11.6%。其中,工业型材产量1075万吨,同比增加25.3%,工业型材与建筑型材产量差距进一步缩小。

2024年受地产行业下行影响,建筑型材产量或将下滑,但新能源产业链用铝量快速爬升,其中光伏边框、储能电池包、电池托盘、防撞梁等成品用铝型材量较高,拉动相关工业型材产量提升,从而弥补建筑型材产量的下滑。预计2024年国内工业铝型材产量同比增加6.9%至1149万吨。

光伏铝型材产量预计2024年依旧保持双位数增长

光伏型材为光伏用铝的主力军,据SMM测算,2023年光伏型材产量约为441万吨,同比增加67.83%。

SMM预计2024年组件产量依旧保持双位数增长,但结合光伏型材库存情况,预计2024年光伏型材产量增速在10%左右,达485万吨。

进口:技术更新铝型材进口依赖度下降

2016年之前,中国中国高端铝型材的加工技术落户,部分机械设备,航空航天等板块的高端铝型材需求依赖进口满足。

近年来,随着我国工业型材研发投入的增加,挤压设备的更新,目前高端工业铝型材自给率不断提升,故整体进口依赖度也在下降。

原材料:2024年国内电解铝产能触及“天花板”铝价依旧处于多头循环中

电解铝产能:2024年国内电解铝产能建成产能有望达到4557万吨,全年开工率或达94%左右。截止2024年3月份国内电解铝建成产能4519万吨,运行产能4210万吨。

电解铝产量:纵览2024年全年来看,SMM预计云南复产或从二季度开始批量性复产,加之内蒙古华云三期新增投产、贵州安顺铝业的复产,SMM预计2024年全年产量或同比增长2.9%至4273万吨左右,且国内全年净进口总量或达163.1万吨左右。

原材料:3月国内铝水棒产量增幅高达29.8%铝棒加工费相对坚挺

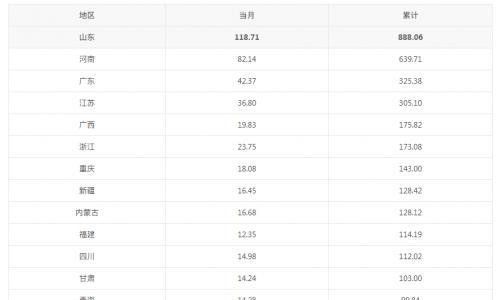

据SMM月度调研数据,2024年3月(31天)全国铝水棒总产量150.8万吨,环比2024年2月(29天)增加34.6万吨,增幅高达29.8%;同比去年同期月产量增加20.2万吨,增幅为15.5%。国内3月铝水棒开工率为60.6%,环比上升2.6%,同比下降4.8%。(目前SMM铝水棒月度调研样本企业数量共计174家,总产能已达3099.5万吨。)

进入年内铝棒和下游型材的首个旺季,自2月底铝棒国内的去库拐点出现以来,受刚需订单带动下,3月份在铝价稳步抬升的同时,三地铝棒加工费月内均表现坚挺。国内铝水棒厂家开工积极,叠加3月的开工天数有所增加,带动3月国内铝水棒产量环比同比均出现大幅增长,各省份铝水棒产量环比均有不同程度的增加。

原材料:2024年一季度国内原铝净进口同比增长221.9%

2024年1-3月份,国内原铝进口总量达72.13万吨,累计同比增加224.84%;国内原铝出口总量达0.22万吨,累计同比减少75.67%;国内原铝净进口71.92万吨,累计同比增加237.46%(以上数据包括76011010,76011090两个编码)。

从进口来源国角度来看,2024年一季度国内原铝主要进口来源国为俄罗斯、印度、印度尼西亚、中国、阿联酋、马来西亚等国家。其中,来源于俄罗斯的进口原铝总量约为39.3万吨,占总进口量的54.5%;来源印度的原铝进口总量约为9万吨,占总进口量的12.5%左右。来源于印度尼西亚的进口原铝总量约为6万吨,占进口总量8.3%。

海外贸易摩擦不断,英美对俄罗斯铝金属制裁的或持续影响国际铝贸易流向,且近年来国内与俄罗斯铝金属供应商长单合作越来越多,预计2024年全年国内原铝进口总量或维持同比增长态势,全年进口总量或达172万吨。

02

需求端

终端需求:2024年电力电子方面用铝量或超建筑用铝量

铝的终端消费中,建筑、交通以及电子行业消费总占比接近70%。其中,2022年国内建筑用铝方面受地产疲软影响,同比下滑比较明显,但随着23年国内保交楼等强硬政策的推进,国内建筑用铝方面仍托底国内铝消费,全年建筑用铝同比增长6.9%。2023年国内原铝总需求增速达8.8%。

2024年全年国内原铝总消费量有望同比增长3%左右,新能源汽车及光伏行业的发展带来的原铝需求增量,足以补齐房地产疲软带来的需求下滑量。

终端需求:“双碳”政策背景下光伏型材需求走扩

2024年1月-2月:传统需求淡季,央国企等能源企业处于年度项目规划阶段,招标市场尚未复苏,定标容量较少。临近年底,市场利空因素较多,伴随北方大型地面电站项目陆续收尾,以及春节假期的到来,高库存和低需求难题显现。大部分组件企业均有减产计划。

2024年3月-4月:国内终端企业年度集采、框架招标即将开启,招投标项目较为集中,叠加海外终端需求回暖和政策环境等因素影响,市场3-4月需求预期向好,组件企业排产提升意愿显著。4月N型排产比例从3月的65%提升至67%。

终端需求:轻量化要求拉动汽车型材需求抬升

目前市场内汽车用铝合金主要包括轧制材、挤压材、锻造材、铸造铝合金。铸件是目前汽车用铝中占比最大的,但随着新能源汽车产销量增长,预计白车身中挤压件的增长最为强劲。

在全铝汽车用铝材与铝件中,按质量计算,其占比通常是平轧材占50%、挤压材占20%、铸件与压铸件占27%、锻件占3%。

工信部《节能与新能源汽车技术路线图》提出汽车轻量化标准用铝大幅度提升,2025年和2030年分别实现250kg/辆、350kg/辆,近年来随着国内新能源汽车的渗透率走高,汽车行业用铝呈现正向增长。SMM测算,2024年国内交通用原铝总量将同比增长1.4%左右。

终端需求:充电桩普及带动相关工业型材产量提升

国家也在近年来出台了多项政策,例如《国务院办公厅关于印发新能源汽车产业发展规划(2021—2035年)的通知》《关于进一步提升电动汽车充电基础设施服务保障能力的实施意见》《加快推进公路沿线充电基础设施建设行动方案》等,而此次发布的《通知》则进一步推动了乡镇地区充电基础设施的建设。

在名额分配方面,2024—2026年,三部门根据地方当前新能源汽车和公共充换电基础设施发展状况及未来潜力、地域面积、省内县数量、当前财力状况等因素分配省级试点县名额。首批试点县名额共计70个。

出口:全球铝贸易摩擦不断中国铝材海外出口挑战

2024年4月17日,拜登提议将其前任特朗普对某些中国钢铝产品征收的关税提高到25%。目前美国对中国部分钢铝产品征收的平均关税为7.5%。

据SMM数据显示,2023年国内铝板带箔、铝型材等主要铝材直接出口到美国的总量约为24万吨,占国内铝材总出口量的4.5%。美国目前的铝材大部分需要进口,如若后续加征关税落地,将会导致美国当地铝材终端采购铝材成本增长。

03

总结

低价竞争:节后行业内卷加剧抑价换量导致企业利润空间压缩

从成本与定价方面来看,铝边框型材的主要成本为采购铝棒的费用,即“A00铝锭价+铝棒加工费”,销售则以“A00铝锭价+边框加工费”模式定价。

3月以来,铝价重心上移,尽管铝棒加工费承压下行,但由于铝型材产能过剩严重叠加终端需求减弱,行业竞争加剧,抑价换量抢夺订单的情况频发,铝型材企业利润空间压缩。

总结:低碳再生与降本增效成为行业热点

工业型材:新能源赛道依旧为主要增长点,相关产能快速扩充,占比逐年上升,成为影响铝型材产量的关键因素。据SMM调研了解,国内新增铝型材产能集中在光伏边框、汽车型材等工业型材领域;其主要分布在江苏、安徽、湖北、四川等地,可见,新增产能布局除了考虑到靠近主流消费地外,近项目布局也成为关键影响因素。

整体来看,我国铝型材行业生产企业产能严重过剩,市场竞争愈加激烈,抑价换量情况显著。值得注意的是,大量建筑型材企业闲置产能纷纷转型工业型材,以及各地不断新增工业型材产能,工业型材赛道内卷加剧,导致加工费下滑,实际企业经营能力下降,过剩产能出清加速。

扫一扫关注微信

扫一扫关注微信